邢不行的系列帖子“量化小讲堂”,通过实际案例教初学者使用python进行量化投资,了解行业研究方向,希望能对大家有帮助。

【必读文章】:《10年400倍策略分享-附视频逐行讲解代码》

【历史文章汇总】:https://bbs.pinggu.org/thread-3950124-1-1.html

这是邢不行第 137 期量化小讲堂的分享

作者 | 邢不行

你参与了2025年4月7日那一波大A保卫战了吗?又是否一直持仓至今?你知道当时为何会跌,后续又为何会涨吗?

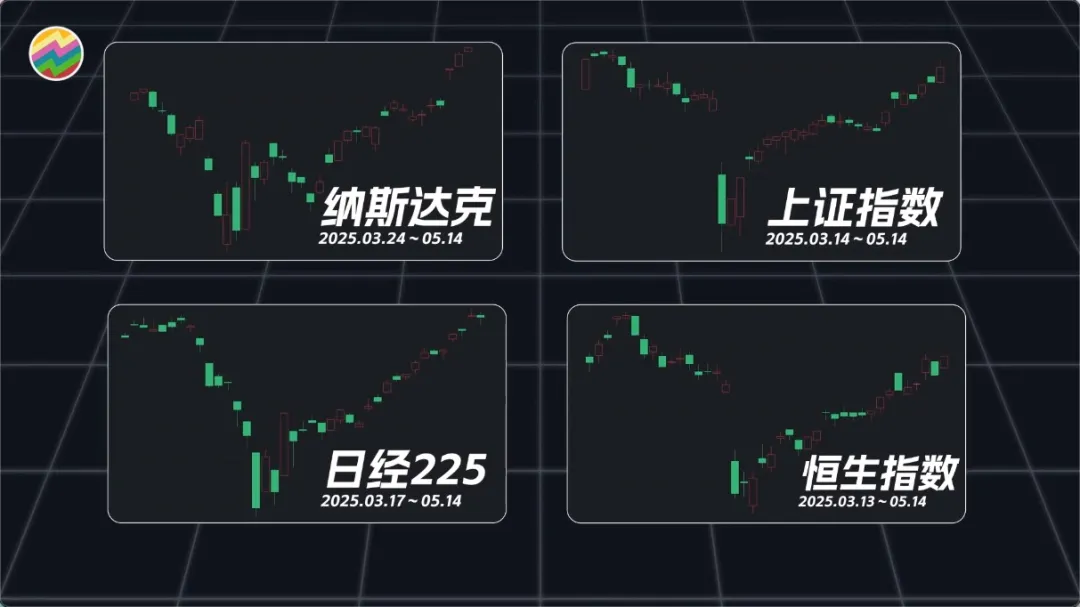

2025年上半年,全球股市被关税影响,坐了一轮过山车。

按某些主流观点的说法,川普加征关税导致经济不确定性增加,致使股市暴跌,美债被大量抛售,美债收益率飙升,美国每年因此要多支付几千亿利息。

迫于压力,川普宣布暂缓实施关税政策,市场情绪缓解,股市迎来大涨。

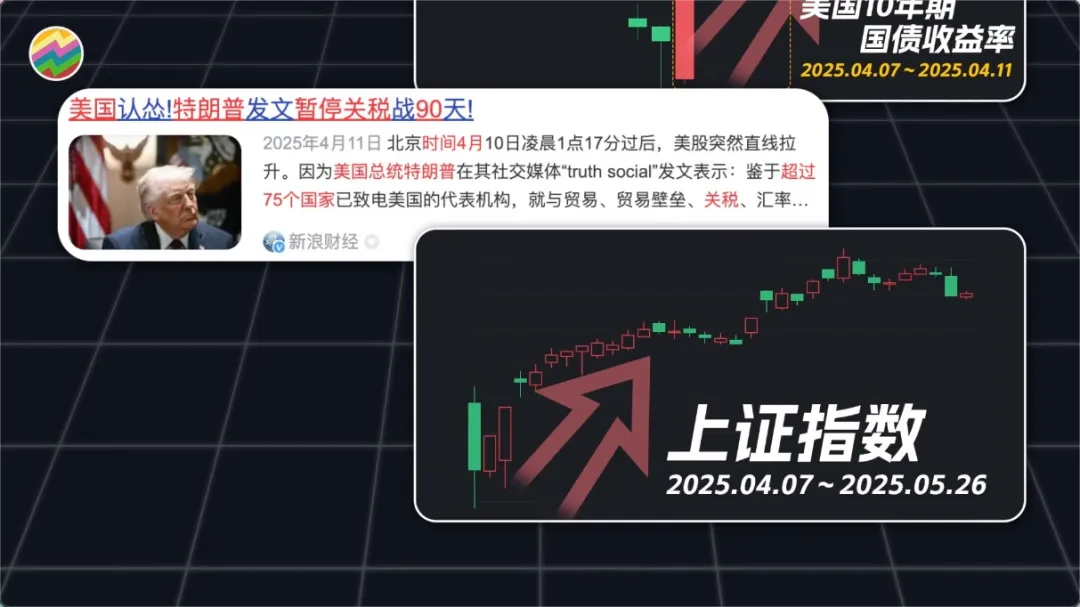

如此说来,我们炒股的是要感谢一下美债收益率的上涨。

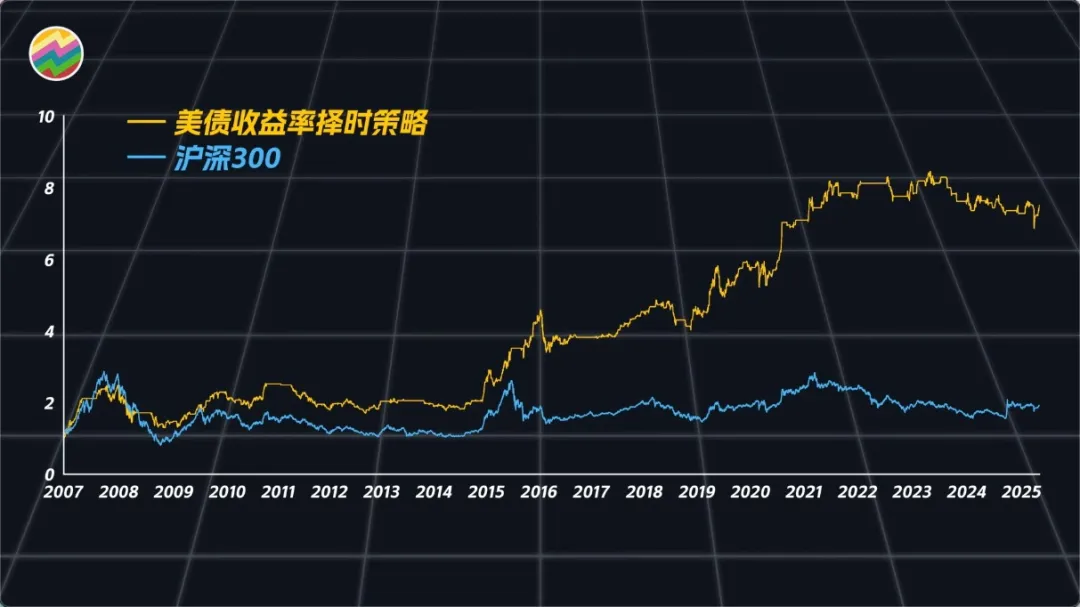

这也并非空口白牙,事实上美债收益率确实可以用于预测A股未来的走势,我们自己就研究过相关的量化策略。

而除了美债收益率外,还有很多宏观经济指标也同样可以影响股市走势。

常见宏观指标

我们会开一个系列,和大家好好聊聊这些宏观指标,并讲解如何使用它们对大盘做准确择时,让大家了解宏观指标的同时也分享一些切实可行且操作简单的量化择时策略。

本文要介绍的指标是——中长期贷款余额。

01

中长期贷款余额

1、概念解析

中长期贷款余额,是指由金融机构发放的、期限超过一年且尚未回收的贷款总额。

反映了金融机构对企业和个人提供的中长期资金支持的规模和存量情况,其特点是年限长、金额高,较为典型的就是个人房贷和企业固定资产贷款等。

中长期贷款余额快速增长,往往是宏观经济扩张的重要信号,也意味着企业和个人有更多资金可用于投资和消费。

对企业而言,资金充足有利于扩大生产、提高竞争力,利好公司股价;对个人而言,资金充足有利于扩大消费、刺激经济,也可能会有更多资金流入股市。

因此中长期贷款余额增长越快,也意味着各方对未来预期越乐观。银行更愿意放款,企业和个人也更愿意贷款去投资、消费,对股市的信心也更充足。

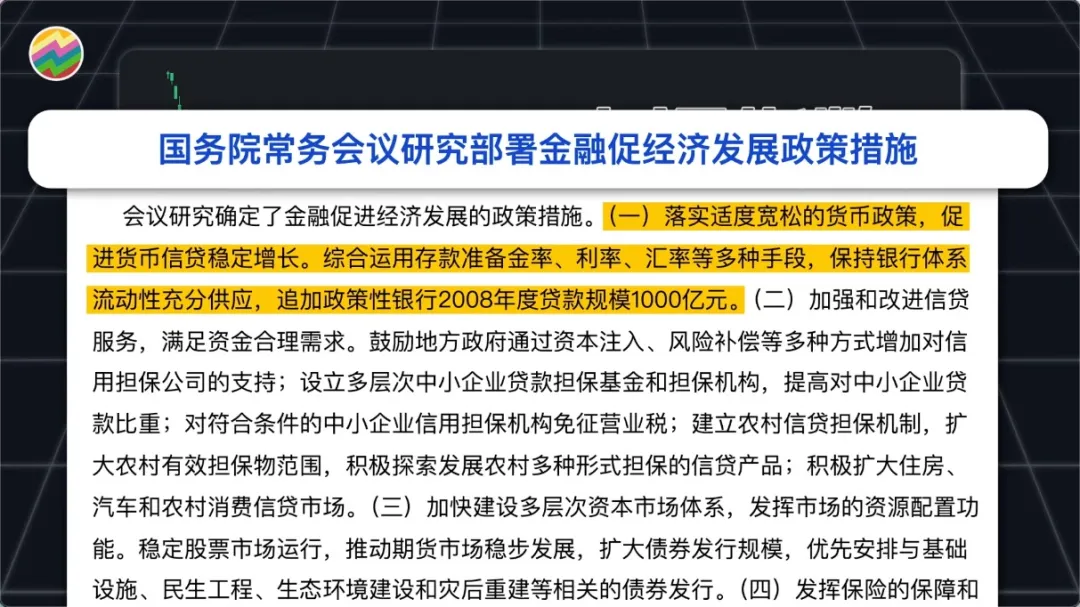

比如2008年金融危机后,为刺激经济增长,我国出台了一系列经济政策,其中就包括加大中长期贷款余额的投放力度。

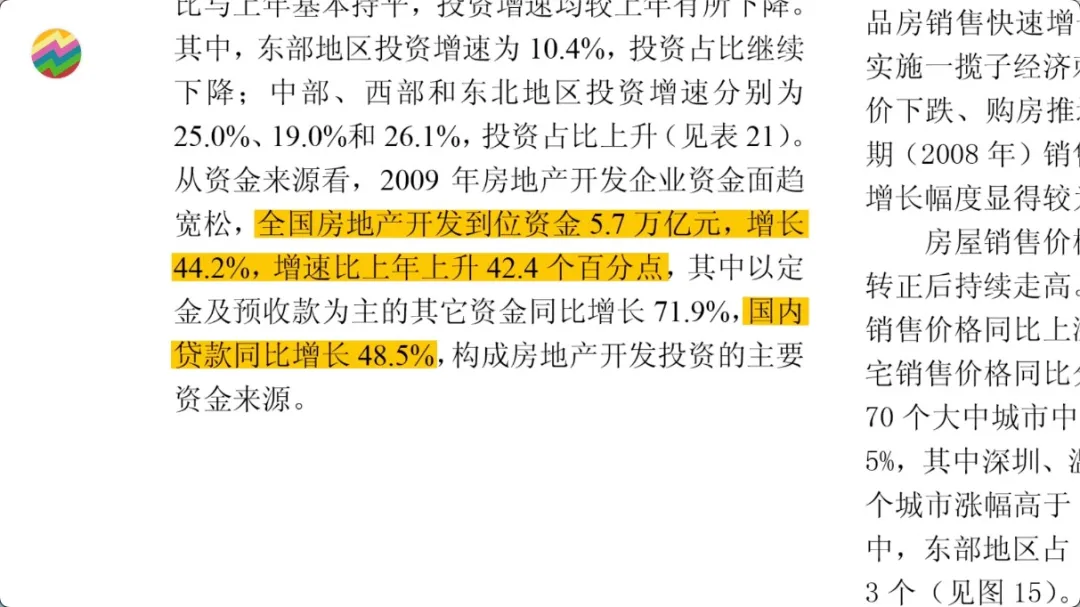

政策施行后,中长期贷款余额大幅增长,地产及基建相关企业获得大量资金用于项目开发和建设,行业内的股票因此表现优异。

行业股票行情

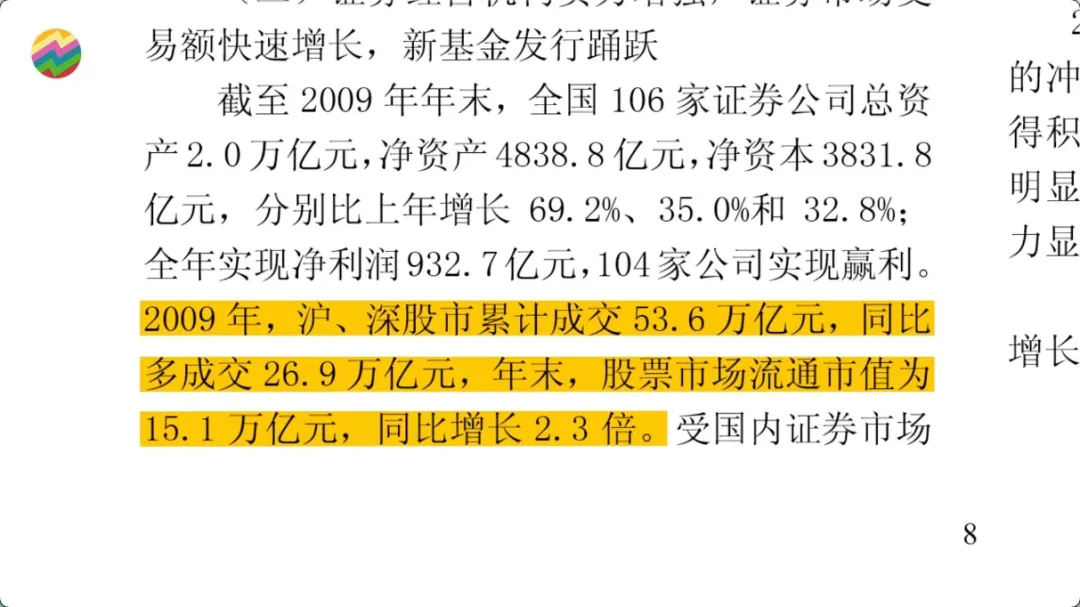

投资者也逐渐恢复对经济的信心,大量资金涌入股市,进一步推动了A股上涨,大盘随即在2008年底迎来了一轮小牛市。

2008年大盘行情

至此我们知道了中长期贷款余额这个指标对股市有一定的指导意义。又应从哪获取该数据,并用它来对股市做择时呢?

2、获取相关数据

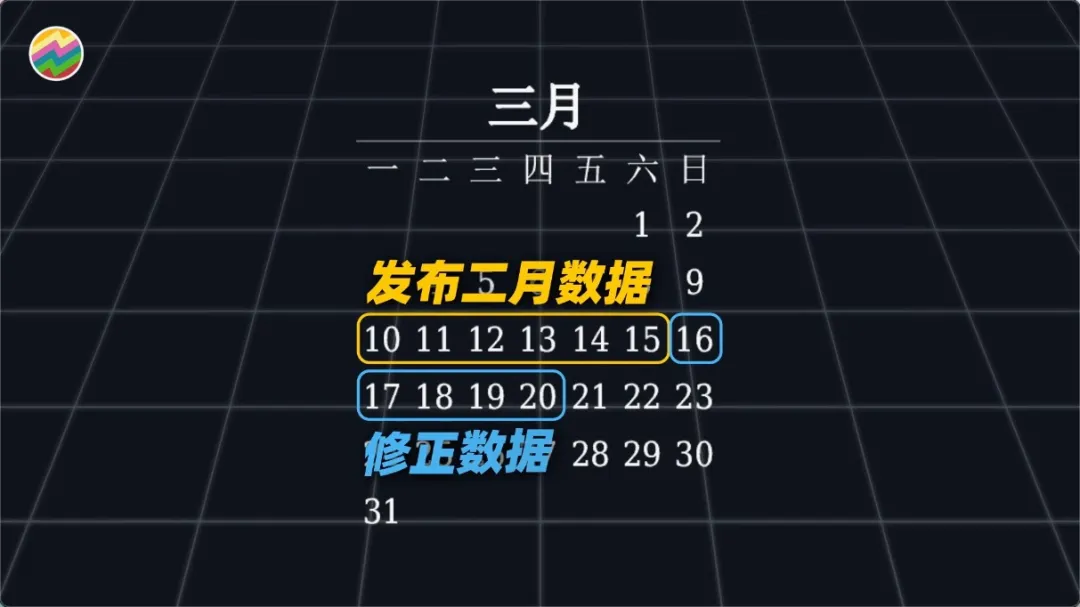

央行会在每月10-15日之间,发布上月的中长期贷款余额数据,比如在3月的10-15日发布2月数据,且会在3月16-20日之间对数据进行修正。

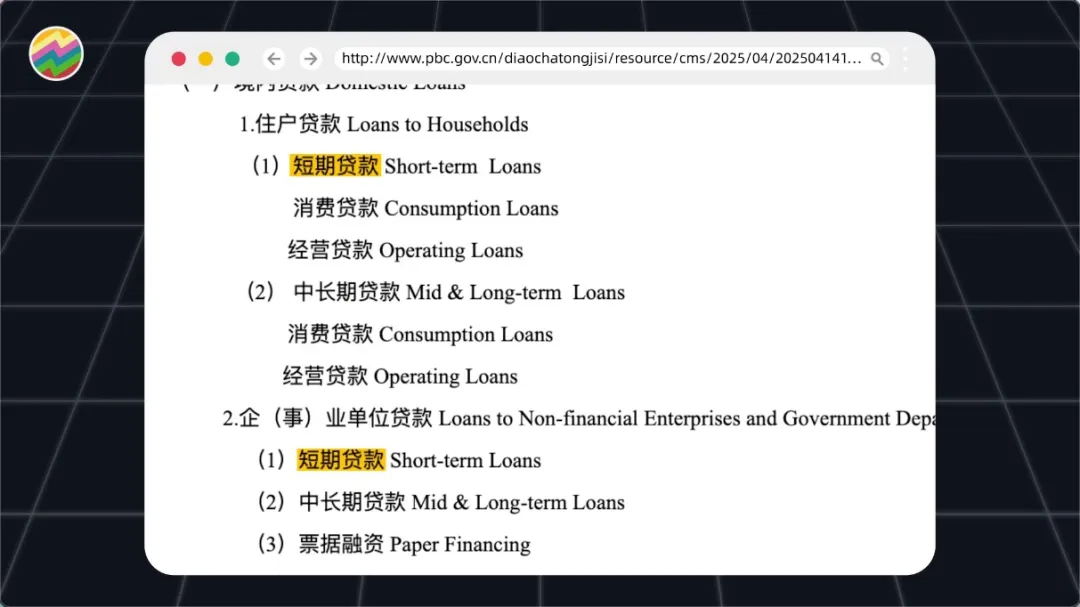

在央行官网,我们选择“2025年统计数据”,点击查看金融机构人民币信贷收支表,将境内贷款中“住户贷款和企事业单位贷款”的中长期贷款数据相加,就可以得到当期的中长期贷款余额。

http://www.pbc.gov.cn

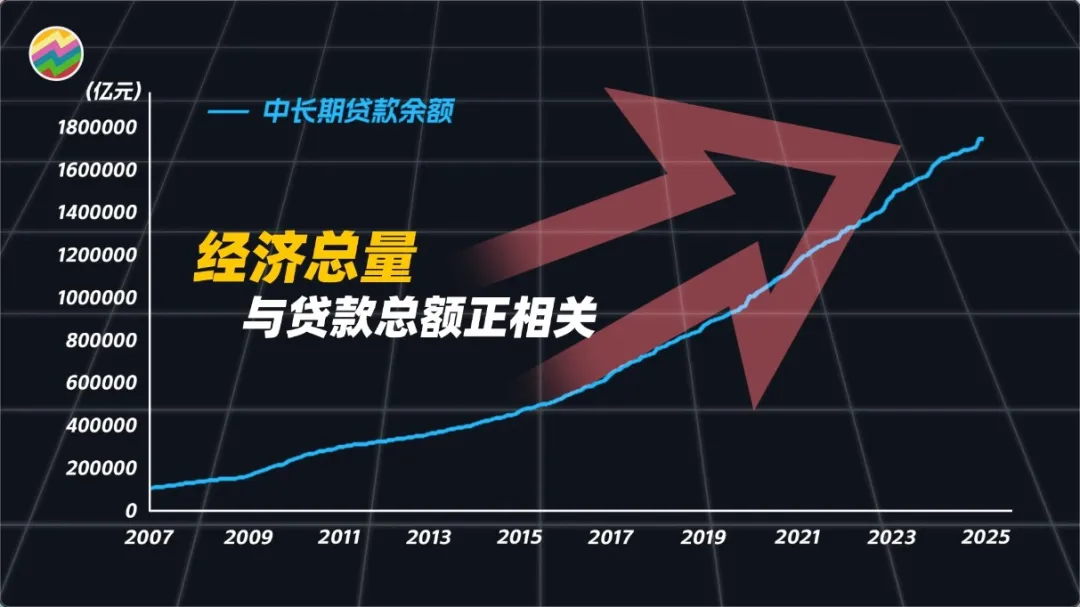

整理后的历史数据如下图所示,是一条不断上升的曲线,在我国经济总量不断增加的情况下,贷款总数随之增长也是必然现象。

在了解了该指标的意义及作用,并获取相关数据后,我们就可以尝试据此构建相关的量化择时策略了。

02

策略构建

1、数据说明

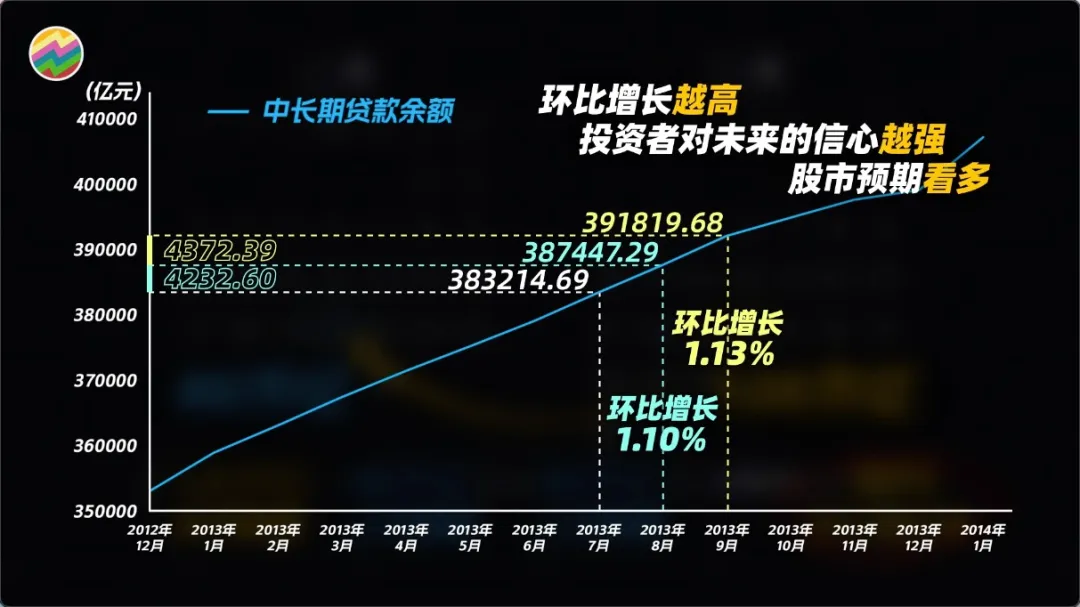

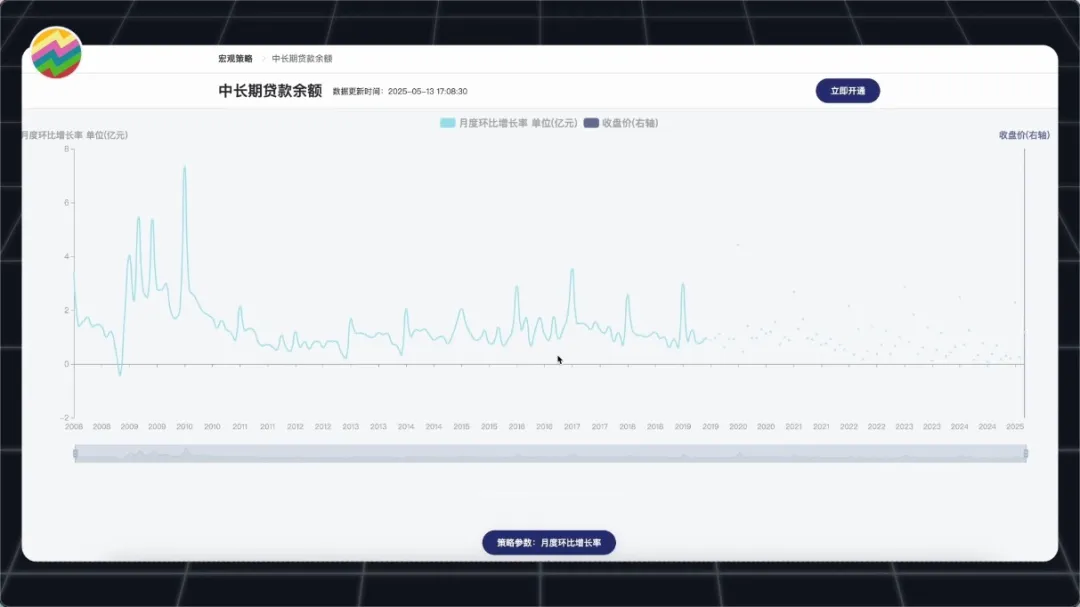

我们只需要在每月20日去央行拿到修正后的中长期贷款余额数据,计算它较上月数据的环比增长率,即本月相对于上月增加的比例。

比如上月中长期贷款余额是80万亿,本月是120万亿,则环比增长率为(120-80)÷80=50%。

计算环比增长率,是因为中长期贷款余额是不断增长的存量数据,从绝对值上做比较毫无意义。

因此我们用环比数据来刻画其增长的快慢。环比增长率越高,说明此时各方更愿意贷款,对未来信心更强,对股市的预期更好。

另外考虑到每个月特性不尽相同,我们很难和上月数据直接做比较。

因此选择与去年同期相比,即用今年2月的环比增长率与去年2月数据对比。如此处理数据可比性更强,也更能反映当下信心是否充足。

2、策略构建

我们可以构建如下策略:在每月20日计算中长期贷款余额环比增长率,并与去年同期的环比数据比较,如当月增长率更高,则产生买入信号,在下个交易日开盘买如上证指数;如比去年低,则卖出指数或持续空仓。

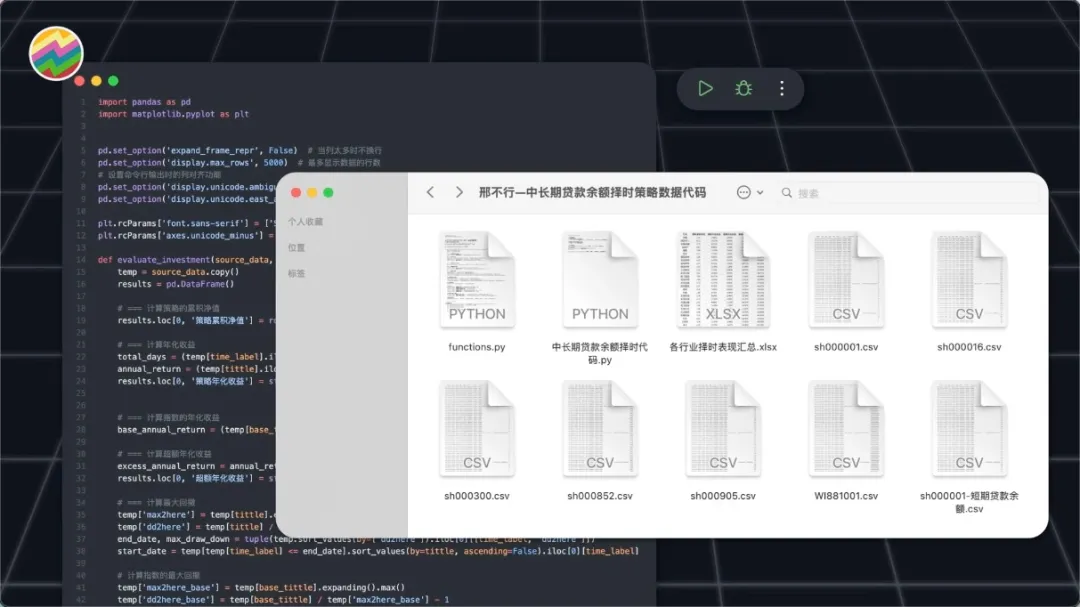

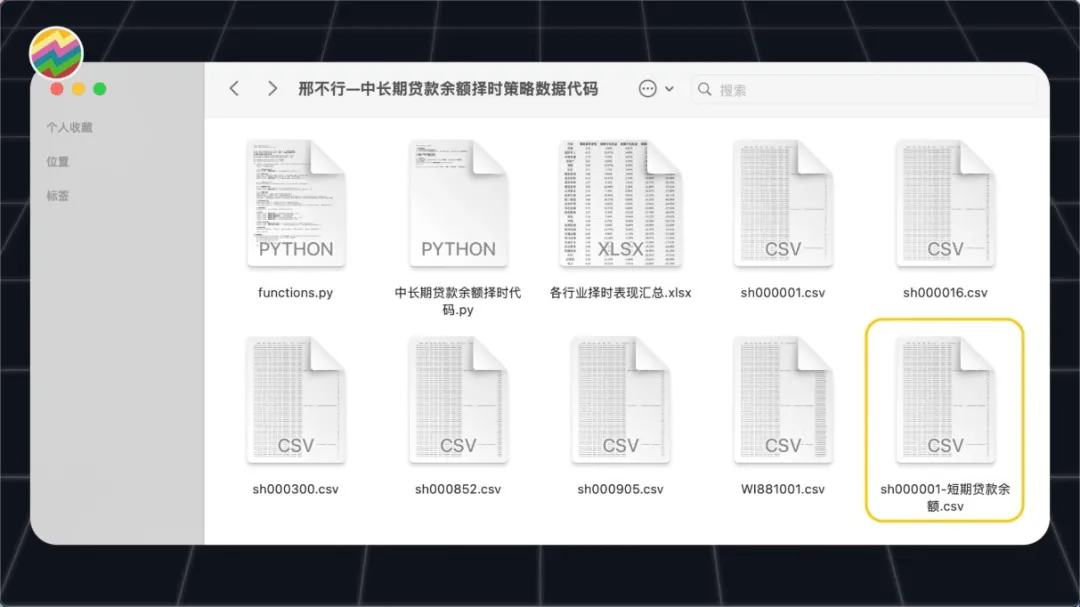

验证这个策略的数据和代码我都准备好了,如果你需要的话,可以评论区留言,都是可以直接免费发给你的。

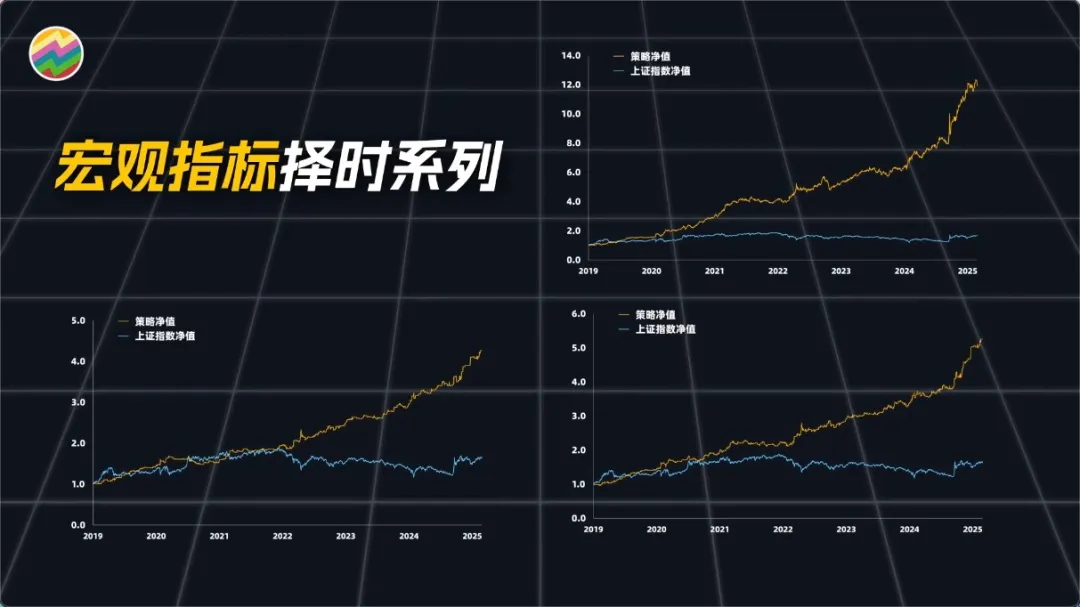

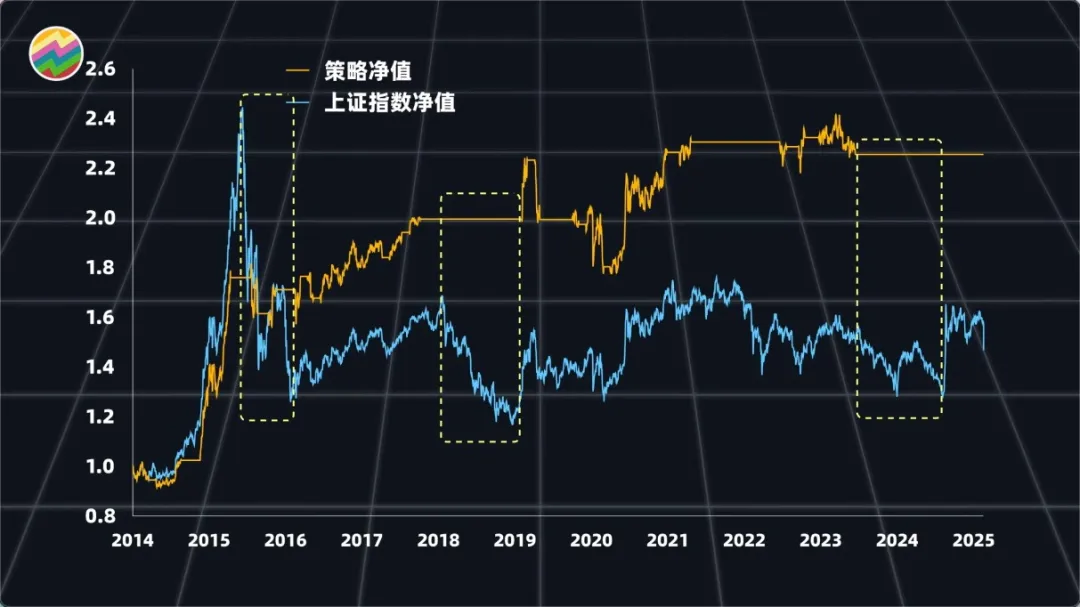

代码运行结果如图所示:

策略表现

代表策略的橙色曲线从2014年至今从1元涨到了2.25元,跑赢代表上证指数的蓝色曲线,年化收益7.46%,较指数增加4.13%,最大回撤20.94%,较指数减少31.36%。

从这个角度看,我们的指数择时策略是有效的,它不仅每年比上证指数赚的更多,最大回撤也大幅度缩减。

具体来看,虽然因为每月只产生一次信号而错过了部分上涨行情,却也成功规避掉了15年、18年、23年和24年这几波指数大幅下跌,这对我们交易的帮助反而是更大的。

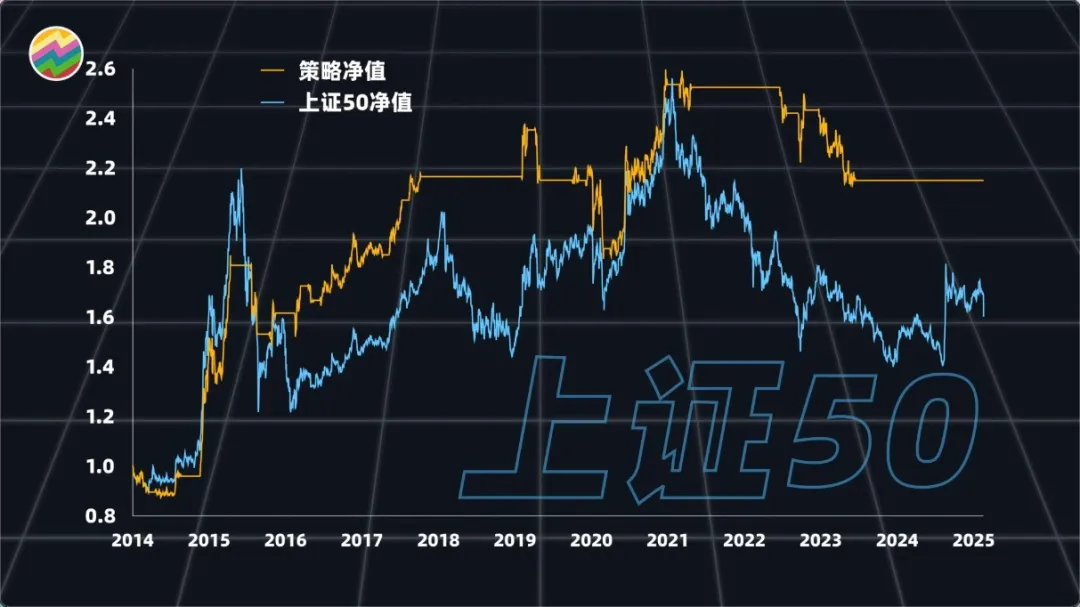

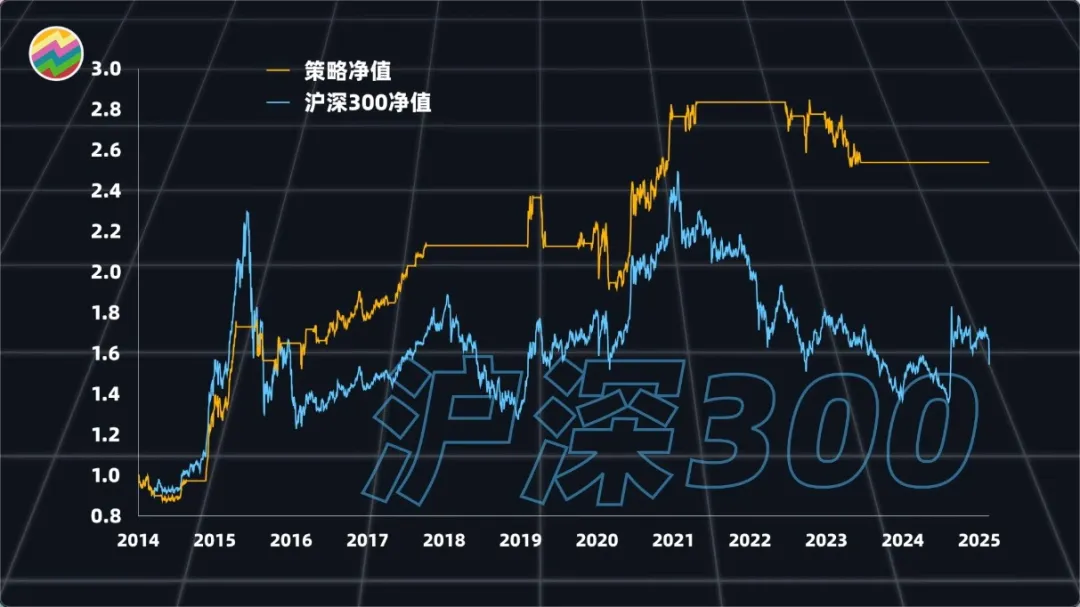

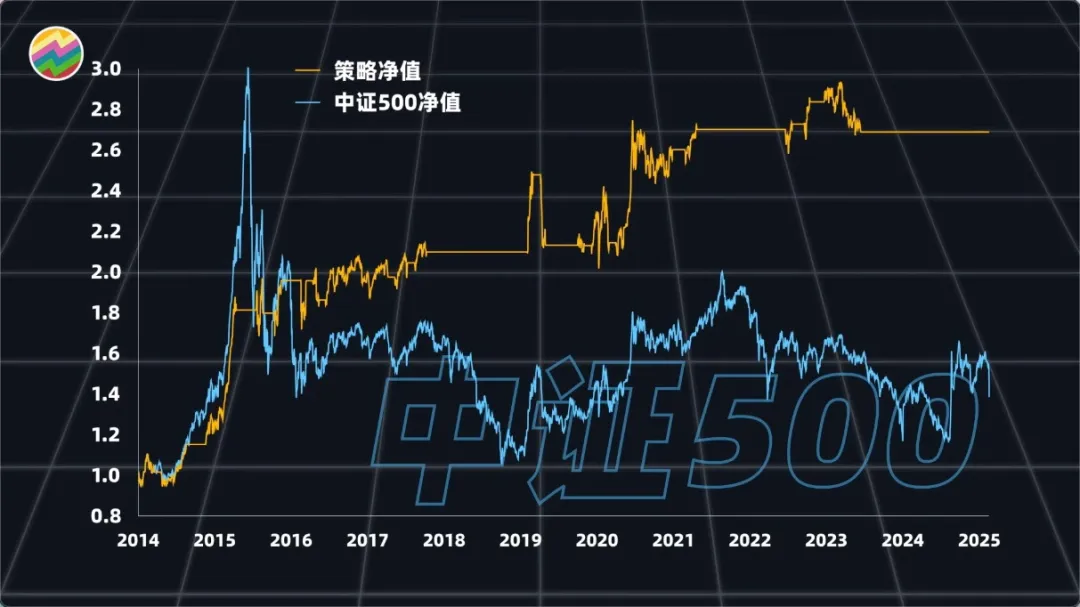

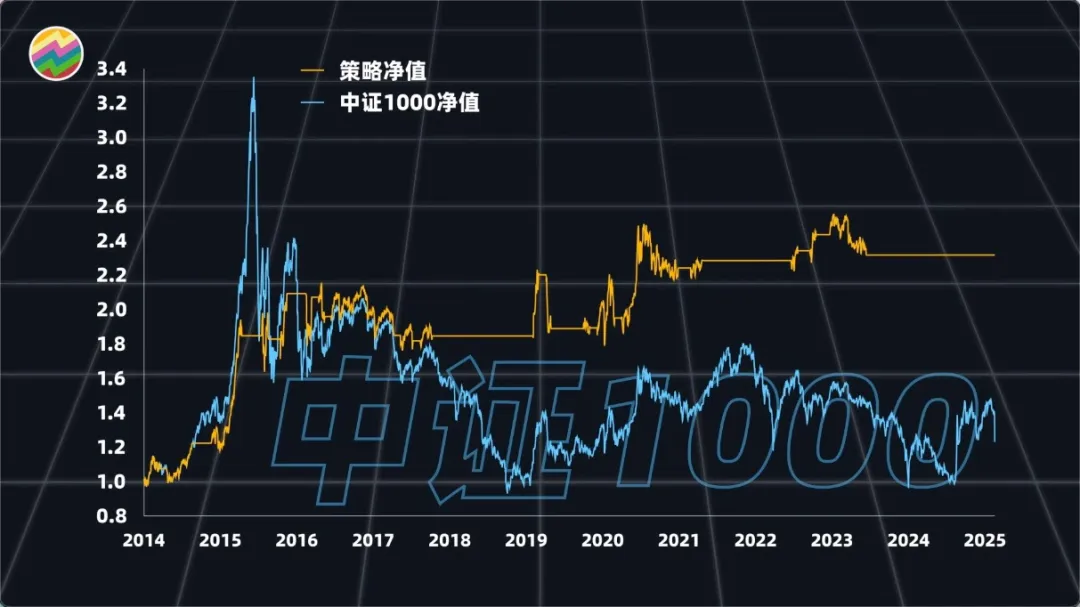

3、其他指数表现

我们还测试了这个指标在其他几个主流指数的表现,结果如下图所示:

总体而言,通过中长期贷款余额指标对指数进行择时,可以稳定跑赢指数且降低回撤。

策略具体结果

尽管择时后收益提高的并不多,看似效果一般,但却能大幅减少了回撤,提高指数投资的持有体验。

并且你仅需在每月20日用这个指标做一次择时,就能规避大部分下跌行情,同时增加部分收益,这样的效果还不好吗?

为方便大家观察中长期贷款余额数据,我们也把它上线到了自己的网站上,你可以在每月20日查看一次当月数据的公布情况。

我们还会把当月和去年同期的环比数据列出,方便大家做比较,从而指导你的交易决策。

如果你也想定期查看这个数据的话,可以评论区留言,找我要一下网站地址自行观测。

03

策略延伸

除了用中长期贷款余额对指数做择时外,我们还用它测试了大A目前31个一级行业,并把结果都整理到了一张表格上。

建议大家都去看一下,这样你在用这个指标时就能知道哪些行业受中长期贷款余额的影响比较大,哪些又基本不受影响了。

评论区留言,领取行业测试结果

另外本文演示的只是中长期贷款余额对指数择时的一个简单思路,你也可以试着从其他角度去解析这个数据,生成不同的交易信号。

比如我们知道了中长期贷款余额对指数择时有效,那和它一起公布的短期贷款余额数据是否会比它更敏感呢?

这个指标具体的择时效果和用法,我就不多加赘述了,相关数据和代码也都一起打包了,可以评论区留言,找我拿了自己去把玩。

本文算是我们宏观指标择时系列的开篇,如果大家对这个系列感兴趣的话,欢迎多多点赞,之后会继续给大家分享更多用于择时的宏观指标。

扫码加好友,拉您进群

扫码加好友,拉您进群