(续上)

楼市的风险有多大?

讨论了房地产市场背后的影响因素,回到当下,一个重要的问题是,给定部分城市的楼市火爆,接下来房价大跌,并导致经济硬着陆的风险有多大?我们认为,楼市重演去年股市崩盘,或者美国08年金融危机的可能性并不大。本轮地产周期仍将重复之前几轮周期的情况,在今年需求的提前释放以及政策的打压下,明年房地产市场可能进入一轮新的下行周期,成交量和价格都将逐步趋冷。但是,如果目前的土地供需情况不改变,面对人口流入的一二线城市,中长期来说住房仍会处于供不应求的状况。

首先,前面已经提过,中国的城市中,楼价长期上涨的城市并不多。的确不少二线城市今年涨幅很大,但也要看到,这些城市之前大多经历了长期的房价停滞。如果以五年的长度看,房价涨幅很大的仍然主要是一线城市。而一线城市的问题在于供给远远小于需求。由供应不足带来的房价高企,很难说是泡沫,更谈不上会破裂。而大多数供应过剩的三四线城市,长期来看房价涨幅非常有限。

第二,中国家庭部门的杠杠率不高。虽然今年房贷的增速非常快,但中国家庭债务占GDP的比重仍然不到40%,大概23万亿人民币左右,其中大部分是房贷。假设这些债务的平均利率是5%,每年利息支出 在1.2万亿左右,而居民的银行存款就有将近60万亿。而且,这5%的平均利率还有很大的下调空间,目前香港的房贷利率就只有2%左右。

第三,中国房价和金融市场的关系并不那么紧密。很多人以为美国08年金融危机的主因是房价下跌,其实,房价下跌只是一个导火线而已。更重要的是,下跌的房价导致了大量以房贷为基础的衍生产品出现了违约,从而引发金融市场出现大规模恐慌,最后升级为一场全面的金融危机。单单房价下跌本身,并不足以直接导致08年这么大的危机。例如香港在2003年的时候,房价曾比97年的高点下跌了70%,但金融体系仍然正常运作。在中国,类似的房贷衍生产品几乎不存在。而且中国首付比例非常高,直到去年9月前仍要求30%的首付比例,现在仍有20%,并不存在美国式的次贷现象。

第四,中国ZF的房价调控降低了楼市的风险。历史上几乎每次房地产短周期背后,最重要的因素都在于政策的变化。中国房价的上升周期通常低于两年,除了开始的酝酿期,以及最后的熄火期,中间房价上升较快的时间,只有1年左右。上升周期后,再进入一到两年的房价平台期,消化前期的房价涨幅。这种冲刺和修整交替的短周期特点,防止了房价在一轮周期中上升过多。10月以来房地产政策再度收紧,楼市已经开始降温,明年甚至可能出现全国范围房价下跌的情况。这种短周期的现象,一定程度上遏制了价格一次上涨过多的风险。

第五,中国ZF手中拥有大量的政策工具。例如,由于农村土地产权的性质,中国ZF对于土地供应的保持着非常强的控制能力。在楼市低迷的时候减少供地,在楼市火热的时候增加供地,从而改变供应状况并且稳定市场预期。事实上,ZF不仅可以改变未来的土地供应,在极端情况下甚至可以改变过去的土地供应,比如从开发商手上回购土地,或者改变土地用途及容积率等。ZF还可以控制信贷,包括首付比例,按揭利率,贷款资格等。ZF还可以改变购房条件,例如户籍,居住年限,已购套数等等。

第六,一线城市的限购,使得北上深的房价,主要受改善性需求而非炒房推动。固然在这波楼市上涨中,有大量的购房者加杠杆买房,但高额的交易税费,使得这些买卖更接近未来需求的提前释放,而非在短期内的炒楼行为。另外,限购的存在,能够使得潜在购买力在未来逐步释放。在大多数市场上,当预期达成一致,比如所有人都看涨时,市场离反转通常就不远了,因为这时潜在的买盘力量已近耗尽。但一线城市的楼市不同,即使所有人都看多一线楼市的房价,场外还有大量因限购而无法入市的潜在购房者,买盘的力量依然存在。而且,地方ZF可以根据本地楼市的状况了来调整限购条件,从而保证了新购买力长期稳定的入场。

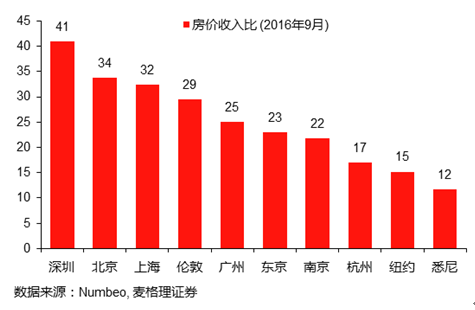

第七,中国作为赶超型国家,在接下来的十到二十年里,经济增长虽然不太可能重复过去的经济增速,但仍可能比其他发达国家的要快。这会影响到合理的房价收入比,由于租金是收入的一部分,也会影响到房租收益率。以房价收入比为例,当下中国一线城市的房价收入比,的确要远远高于世界上大多数一线城市。以上海目前的平均收入,普通家庭买房要32年,而东京只需要23年。但是,假如上海未来20年可以保持5%的名义收入增速(包含了通货膨胀的收入增速),而东京只有2%。那么,上海现在的房价相当于未来20年里每年平均收入的18倍,而东京是19倍。当然,这样的计算是比较简化的,因为还需要考虑其它因素,比如中国特有的户籍制度给一线城市带来的教育养老“租金”,严控大城市人口的人口政策,在大城市保留大量耕地的土地政策,以及持有房产的成本差异如房产税等。

土地供需错配的负面影响

需要指出的是,作为经济研究者,我们主要着眼于预测的准确性而非价值判断。虽然我们认为楼价大跌的可能不大,引发经济硬着陆的可能更小,但这不代表我们认为房地产的现状是健康的。就如同我们在“中国债务的虚与实”(链接)中对中国债务问题的分析,中国出现美国08年债务危机的可能性并不大,但是债务却折射出中国经济深层次的体制性问题。危机的可能性低,反而会降低解决问题的紧迫性,长期来看增加了问题的严重性。

首先,土地的“供需失衡”造成了地区和城乡之间的财富分配恶化。一个上海居民,和一个长沙居民,还有一个在城市不拥有房产的农民相比,过去10年中财富的变化有天壤之别。虽然他们的工资收入也有差距,但这种财富的差距,主要是由于房产增值带来的。

其次,土地的“供需失衡“降低了中国经济潜在的增速。中国经济越来越依靠服务业和创新,而大多数的高端服务业都位于一二线城市,而绝大多数创新也是在一二线城市完成的。由于房价高企,妨碍了人口集聚的进程,目前北京上海人口的增加速度,和5年前比已经大幅放缓。另外高房价导致劳动力成本上升,也对企业的竞争力产生了不利的影响。

第三,新房价格中可能有超过一半归ZF所有,包括地价收入和税费收入,这本质是一种从居民到ZF的转移支付。而居民为了买房,则被迫减少消费增加储蓄。最后的结果是,中国经济中消费的比例远低于绝大多数国家,所以储蓄率特别高。而这些储蓄最后又通过银行贷款,变成了投资和债务。这就是我们在“中国债务虚与实”中提到的,中国高债务的根源之一。在这个意义上,中国经济的几大重要问题像债务和地产,都是密切相联的。

保汇率还是保楼市?

目前有一种说法是保汇率还是保楼市。持有这种看法的人认为,因为房价已经涨了这么多,那么中国的房产作为一种财富,已经大大升值,如果人民币对美元不贬值,那岂不是可以把全世界都买下来?这种说法并不准确。

首先,就像前面提到,房价大幅上涨不是一个全国的现象,过去三年里,房价累积涨幅超过收入累积涨幅的城市并不多。其次,房价代表的是最近成交的价格。而房地产市场是个存量远超交易量的市场,用当前的交易价格乘以整个房产的存量来计算财富升值,并不合理。第三,即使房价上涨导致财富大幅上升,对汇率会产生一定压力,但汇率是由多种因素综合的结果,并不是说财富上升就一定会贬值。就像银行存款从2000年左右的10万亿人民币增加到目前的接近150万亿,很多人在多年前就担心高储蓄像“笼中虎”,会引发高通胀或大贬值,但至今也没有发生。

事实上,房价和汇率同向或反向变动的情况都很常见,原因在于,房价只是影响汇率的诸多因素之一,汇率也只是影响房价的诸多因素之一,两者并不存在一一对应关系。其它因素像资本流动,风险偏好,经济增长,通货膨胀和货币政策,都会同时影响到汇率和房价。最后的结果取决于众多因素的总和,并不确定。

比如像韩国和俄罗斯这种房价上涨和货币贬值同时出现的情况,背后的原因在于这些国家的通货膨胀比较高,“票子毛了”,所以房价上涨和货币贬值同时发生,并不存在汇率和房价的弃保问题。中国2014年前有大量资本净流入,房价上涨的同时汇率升值。目前,影响人民币的关键在于汇率预期,如果人民币大幅下跌,贬值预期恶化,大量资本流出,这时恐怕汇率和房价一个都保不住。当然,今后如果人民币贬值预期可以逐步化解,中国的资本净流入重新转正,汇率和房价出现像2014年之前的同步上涨,也不是不可能的。

房地产市场的未来

判断房地产市场的未来,关键看目前的土地制度,户籍制度,以及严控超大城市人口规模的政策,是否会发生松动,因为这牵涉到目前中国房地产市场的核心问题,也就是土地的地区供需错配。

如果要判断目前的政策框架是否会发生改变,首先要对在现存条件下的房地产市场发展潜力有所评估。我们测算,截至2015年底,中国的存量住房达到190亿平方米。以现在7.67亿城镇人口计算,中国的城镇人均住宅面积为25平方米。 未来的房屋需求主要来自城镇化,更新和改善性需求。整体看房地产的增长潜力已经大幅下降。具体来说,

城镇化需求:中国的城镇化率在2015年达到56%。假设城镇化率在2026年达到65% (过去十年从44%增加到56%),这意味着未来十年城镇人口需要增加1.7亿人。假设人均住宅面积为25平方米,这意味着43亿平米的新增住房需求。

更新需求:在现有的190亿平米存量中,有37亿平米是2000年以前建造的。由于中国的商品房市场从2000年初才开始真正起步,在此之前建造的房屋大都质量较差。因此,我们假设其中有一半将在未来十年内拆迁重建。这又将带来约19亿平米的住房需求。

改善需求:以65% 的城镇化率计算,到2026年中国的城镇人口将达到9.37亿人。如果假设人均住宅面积从25平米提升到30平米,这又将带来47亿平米的额外住房需求。

把这三部分相加,未来十年的住房总需求大致在108亿平米左右。从新开工的角度看,考虑到目前还有30亿平米左右的库存,未来10年的新开工总和大概在80亿平米左右,和过去6年的新开工总和差不多。

以上的估计无疑非常粗略。比如,如果未来城镇化更多是靠城乡合并,那么上面的计算就可能会高估需求。其目的不是预测,而是为了一个大致的估计。但似乎可以说,在目前的政策框架下,房地产继续大幅增长的潜力是非常有限的,而房地产保增长的能力也将逐渐下降。而且,未来的新增需求很可能集中在人口流入的一二线城市,而这些城市目前面临着土地供应不足的问题。所以从长期来看,目前政策框架下房地产长期需求并不乐观,再加上供需错配这样的结构性扭曲,有可能会倒逼目前的土地和户籍政策在未来发生变化。

债务和房地产的本质都在于要素错配

本文的核心结论是中国房地产的主要问题并不是泡沫,造成高房价和高库存并存的主因是土地的供需错配,而背后又是中国特有的土地制度。由于存在ZF的调控,楼市崩盘的风险并不大,但目前的房地产市场已经带来了诸多的负面影响,不仅恶化了财富分配,也降低了中国经济长期的潜在增长率。

事实上,房地产和另一个热点问题债务一样,具有深刻的历史和制度背景,反映了中国经济深层次的问题。一个认识的误区是将中国的债务和房地产问题同发达国家相类比,认为主要风险在于债务危机和房地产泡沫的破灭。但我们认为,出现危机的风险其实不大,债务和房地产真正问题在于背后反应了生产要素错配,这种错配会大幅降低中国经济的长期增长潜力,这才是最大的风险所在。

换句话说,将中国的债务和房地产问题和美国的类似问题相提并论,就好像两个人都发烧,但一个是因为肺炎,另一个是由于伤口感染。如果只看体温高低,把伤口感染当作肺炎一样治;或者只顾把体温降下去,不管发烧的真实病因,都无法解决问题。

中国经济在过去15年能够实现大幅赶超,要素配置的改善是最主要的原因。全球化的大浪使得数亿农民离开农业,进入工业和服务业,这种部门之间的劳动力重新配置大幅提高了生产效率。但是,最关键的生产要素,包括资本,土地,劳动力,目前仍然存在着严重的错配。

中国的债务问题本质是资本的错配。在“中国债务虚与实”中,我们谈到中国债务主要是国有部门的问题。在企业债务中,国有企业的债务占到6成以上。国有企业债务加上ZF债务,占到中国总债务的65%。由于债主也是国有银行为主,再加上ZF的干预能力很强,短期爆发债务危机的可能不大。但是,对危机风险的过度关注,可能会忽略债务背后更深层次的问题,也就是资本在国有和民营之间的错配。一个表现就是中国民营企业的规模有限。在2015年财富500强中,有94家中国企业入选,仅次于美国的128家。但美国公司基本都是民企,而中国的94家企业中仅有9家民企。如果不解决债务背后的体制问题,光通过一些财务手段降低账面债务,并不能真正达到去杠杆的目的。

而房地产市场则是土地的错配。一方面人口流入的大城市保留大量耕地,造成房价高企。而另一方面人口流出的城市建造了大量住宅,造成库存堆积。将一线城市的房价大涨,同其他国家历史上的房地产泡沫对比,无疑忽略了中国的房地产市场在供给端的巨大问题,并对一线城市房价的长期走势产生误判。

最后,户籍和土地制度也造成了劳动力的错配。这既存在于城乡之间:虽然农业占中国经济的比重已经低于10%,仍有超过40%的人口住在农村;也存在于城市之间,原因正是上面提到的土地错配。

因此,将中国经济同日本90年代简单类比,认为中国将面临“失去的二十年”,这种比较并不准确。日本90年代并不存在如此巨大的土地,资本和劳动力的错配,当然也不存在由于纠正这些错配带来的增长潜力。但中国能否释放这些潜力,关键在于改革。真正解决中国的债务问题,主要在于国企改革,改变资本在国有和民营之间错配。而真正解决房地产的问题,主要在于土地户籍以及相关的财税改革,让土地的城镇化跟随人的城镇化,而不是相反。在这个意义,债务和房地产作为近年来最受关注的两大问题,既体现了中国经济深层次的体制问题,也蕴含了解决这些问题的抓手。

(胡伟俊 麦格理集团首席经济学家 中国首席经济学家论坛理事)

(本文完)

扫码加好友,拉您进群

扫码加好友,拉您进群