四、市场对中国银行业存在误解

银行业本质上是一个资产负债表的生意、重资本行业,有资本金的需求,要放贷款必须有资本金,这是一个杠杆率的约束,这个生意很古老。

中国银行业背负了特别多的负面看法,广为流传的有:

中国银行业暴利,这个行业的利润占比过高,整个上市公司利润的一半是银行的。

中国银行业的高利润来自于政策保护、竞争不充分,都认为中国的银行业利差过大,在利率市场化之后,一定会有急剧下降。

中国企业的坏账很多,目前银行的坏账没有反应,远远低于实际的情况。

作为研究者,我们要客观地分析数据,寻找背后真正的答案。

首先我们看银行业,甚至是金融业利润占比的问题。

对于第一种看法,我觉得坐标系选错了,因为我国主要的银行基本都上市了,所以上市银行的利润基本等于行业的利润,而中国企业有很多公司在海外上市,同时其他非上市企业的利润比例也很高。

我们用一个简单的数据来对比,整个银行业 1 年的利润大概 1 万多亿元,而我们光规模以上工业企业的利润在2016 年其实超过了6 万亿元,如果考虑房地产还有1万亿元的利润,中国银行业的整体利润占中国企业利润的比率大概是在15%以下,这是一个合适的比例。

中国银行业的利润占整个金融业利润的比例非常高,这是我国的融资结构或者资产分布所决定的。

对于第二种说法,我们看一下息差。

从中国和其他国家的息差对比来看,我们处于中等水平,所有的发展中国家的利差一定远远高于中国,发达国家只有那些陷入低速增长的接近零利率的国家,利差才低于中国。

我们应该更深层次地去想,银行的利差是怎么决定的,本质上它反映资金的回报率和信用风险,应该和GDP 的增速(名义GDP 的增速)是相关的,它其实应该和社会的回报率是相关的。

从这个角度来讲,其实中国的银行利差是一个偏低的水平,或者整个中国的利率都是一个偏低的水平。

我们可以看到,改革开放之后,一直到最近,中国的金融结构是鼓励借钱的人在占持有存款的各方的便宜,这是一个国家鼓励制造业或者说鼓励投资的一个结构。

当然,我们可以说这是成功的结构,因为其他发展中国家的GDP 增速比较高的时候,利率一定都很高,只有中国是一个例外。

我们研究了所有的东南亚国家、拉美一些国家,以及中国台湾、香港,在它们的目前阶段和曾经的高速增长阶段,银行利率都在一个比较高的水平。而中国确实是金融扭曲,这个扭曲是鼓励借钱的人扩大再生产,收入分配上不利于拥有存款的人。

银行为什么赚钱,很简单的一个指标是成本收入比。将中国和美国的银行做一个对比,我们是一个持续下降的阶段,远低于美国银行业的水平。和全球其他国家的银行做一个对比,我们也是最低的。

为什么?我们看到,过去10 年,银行业的劳动生产率在迅速提高,银行的资产增加了4 倍,员工增加了40%,单人对应的资产是一条30 度角的斜线,一路往上走。

所以我们会发现,中国的银行如果和发达国家的银行做对比,我们人均的资产对应是接近的,但是我们人均的工资是有差异的。

虽然中国银行业的工资水平总体比较高,但是低于国外同行。国外银行业基本上将1/3 的收入付给员工,中国比它们低了18%。这本身构成了一个巨大差异的基础,这是中国银行业能够持续有一个比较好回报的原因。

中国的银行,1 元的资产,银行的净利差和中间业务收入可能产生300 多个BP的收入。

员工成本大概40 ~ 50 个BP,其他费用大概40 ~ 50 个BP,还有200 多个BP 的拨备前利润,提100 多个BP 拨备的话,回报率还是挺高的,资产回报率还是能够做到1% 的。

对于第三种说法,全世界最极端的例子是日本的银行。

我们研究日本银行的历史,尤其是从20 世纪90 年代经济泡沫破灭之后,到完全消化它的资产问题这段期间的历史。

从1994 年到2005 年,整个日本银行业经历了完整周期,累计处理了91 万亿日元的不良贷款,占整个贷款的18%,这就是日本的代价,日本银行业的代价。

反观我们自己,2011 年温州首先爆发了金融危机,因为钢铁贸易、国家宏观调控,加上大宗商品的损失和房地产,整个温州出现了很大的问题。

经过5 年时间,温州的银行出现了根本转变。从2011 年到2016 年,温州累计处理了不良贷款大概1 400 亿元。

而在2016 年6 月份,它的贷款余额是7 800 亿元,基本上18% 的贷款被处理掉。如果我们按照清收比例30%、损失比例70% 来估算,温州贷款的12%损失掉了。

这是一个参照,我们做研究需要有样本和参照,这个是坏账周期的结果,对于我们未来的判断至少有了一根标尺。

我们统计最大的8 家银行,到2016 ,它们已经累计确认了3 万亿元表内贷款的坏账,基本占贷款余额的6.5%,拨备大概5%。

毫无疑问,我认为坏账过程已经过了大半,即使我们考虑中国的银行体系经历十几个点坏账的极端情况。2016 年以来,随着大宗商品价格上涨,我们看到银行业已经摆脱了坏账周期的高峰。

我们怎么判断银行的位置?

一是判断资产质量周期,坏账周期;

二是要更深一步理解银行业务的特点。

在经济发展的早期工业化阶段,也即基础设施投资的高峰阶段,整个社会的贷款需求是以企业、政府为主的对公业务,这个时候的银行一定是对公业务主导的银行。

我国银行业的发展一直走在这样一个轨迹上面,当它做到极致的时候,生产率最高的时候,也会面临挑战,因为发展到一定程度之后,你会发现企业的贷款需求下来了,而变成消费者成为主要的贷款需求的增长方,比如房贷、消费贷。

其实,银行的业务模式本质上和我们经济发展的阶段是要去匹配、去适应的。

这几年一个很大的变化是,以腾讯和阿里为代表的互联网公司,开始利用自己接触客户的手段,实际上是改变了银行业的游戏规则,甚至是降低了银行业发展零售业务的天花板。

传统的银行受这两家公司的冲击非常大,因为它们有最低成本的零售获客的手段。

最近一家叫“趣店”的公司在纳斯达克上市,成立才几年,市值已达100 亿美元,它本质只是一个阿里流量的贩卖者,但已经可以看出,传统的消费信贷会受到互联网公司的重大冲击。

我觉得我们可以旁观企业的竞争和兴衰,观察行业的变迁,看到经济的发展,体会到经济的脉搏。

当然,这个行业也是一个可以高屋建瓴、纸上谈兵、眼高手低的行业,它是一个比较简单而纯粹的工作。本质上,你需要收集数据,需要去自己分析,然后有更多的不同想法,最后得出一个结论。

五、未来超额收益可能存在于巨大争议中

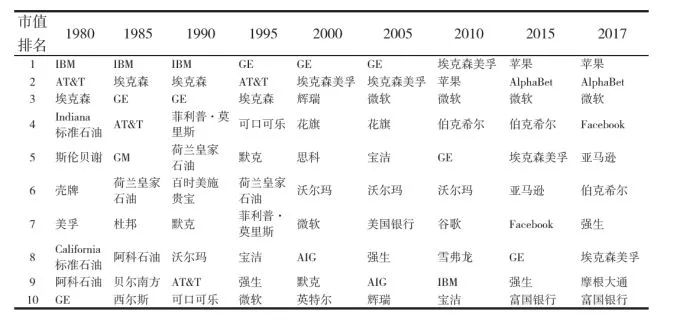

我们来看看美国标准普尔500 指数最大市值的10 家公司的变迁,体验一下时代的变化(见表11-2)。

表11-2 标准普尔500指数市值前10大公司变迁

20 世纪80 年代,IBM 和AT&T 排在前列,它们分别是一家计算机公司和一家电信公司,后面基本都是石油公司。

因为20 世纪70 年代能源危机以后,石油价格当时很高。1985 年IBM 还在第一位,GE 上来了,到很高的位置,杜邦作为一个化工品公司走出来了,贝尔南方是美国的一家电信公司。

我们可以看到,除了西尔斯是零售公司以外,其他还是以石油公司为主。

20 世纪90 年代的时候已经有了一些变化,百时美施贵宝是一家制药企业,默克是制药企业,我们可以看到消费逐渐走到了前面,可口可乐也是消费公司。

到1995 年的时候,更大的变化是微软、强生出现了,菲利普莫里斯是一家烟草企业。

到2000 年互联网泡沫的时候,互联网企业或者计算机行业的公司,更多的走到了前面,同时我们第一次看到金融行业的公司走到了前十大。

美国20 世纪90 年代开始放松金融管制,在这之前美国的金融业也是一个受约束和管制的行业,分业经营、分州经营,没有巨头。

90 年代,格林斯潘的管制放松推动了美国金融行业大规模的并购重组,我们可以看到金融行业开始出现在前十大公司里面。2005 年,花旗银行、美国银行、AIG 都出来了。

2010 年,金融危机之后,苹果公司第一次走上了前台,谷歌也出现了,IBM 下来了。

到2015 年,互联网企业更多走向了前台,能源公司的数量还在,消费品行业的公司仍然在这个行列里。

目前,互联网企业排名靠前,前十大公司分属四个行业:互联网、消费品、医药、金融。

所有这些行业本质上都是一个最广大的用户的行业,比如能源,本质上所有人都要用,虽然它是一个B 端的业务,但本质上是一个C 端的业务。

互联网企业更是前所未有地接触到客户,银行业或者金融业本质上也是一个接触到所有用户的一个行业,所以我们看到要成为最大的行业,或者说要成为最大的公司,首先要选择在特定的行业里面。

中国所有的行业曾经都是成长性行业,很短的时间走完了发达国家一两百年走过的路,但是所有的行业都会成熟,当它渗透到一定水平的时候,所有行业都会变成成熟的行业。

这个时候,竞争结构和市场占有率就会变成一个行业主导的因素。在成长的阶段拼的是冒险精神,成熟阶段拼的是卓越的运营和有效的管理。

而且,我们看到中国的发展一定带来劳动力成本的上涨。

劳动力成本的上涨一定会持续的,因为这是国家进步的表现,我们必须要接受劳动力成本的上涨和工资的上涨,企业能够适应这个变化就能够生存,不适应这个变化,就必须被迁移出去。

我们可以看到,进入稳态之后,行业的回报率会发生重大的变化,标准化的产品往往回报率比较低,个性化的产品往往回报率比较高,品牌会出现溢价。

这时候你会发现选择比努力更重要,你在一个比较惨的行业里面,可能只能得到一个比较低的行业的回报率。

这么多年来,或者加入WTO 以来,中国企业的内部竞争和外部竞争都是非常残酷的,即使国营企业的竞争也是非常残酷的。

这种激烈的竞争,我觉得就像一个生态系统的自然进化和演化,大家疯狂地抄袭、疯狂地投入,拥有强大的野心或冒险精神,最后的结果会导致相当多资源的浪费,或者是产能过剩。

但是整个行业的生产力水平提高了,剩下的公司也会代表行业最高的生产力水平,份额向它们集中,这本身就是社会生产力水平提高的一个过程,也是收入水平整体往前走的必然过程。

当然,这个过程总体上促进了社会福利的增加,也能够代表劳动者报酬的提高,但不一定带来股东的回报。

比如这几年光伏行业的发展,短短十年不到的时间,发电的成本降低了60% ~ 70%,但是每个环节都不挣钱,因为产品太高度的标准化。

如果我们站在现在的时间往未来看有哪些机会,整个市场会从一个渗透率的故事走向一个市场占有率的故事。

当渗透率足够高之后,必须从其他人手里面夺取更多的份额,这个时候拼的就是企业的运营能力了。

而且必须从中国走向世界,以中国这样一个庞大的母国市场为基础,利用在中国市场上面得到的高生产率水平,在其它国家去扩展,走向全球化,这是公司下一步的机会。到落后国家复制中国的经验,这是一个机会。

正如过去几十年来,发达国家在中国曾经走过的路一样,发达国家的投资在中国的实现一样。

在2003 年到2005 年,我们很不看好自己国家的银行的时候,美国、欧洲为代表的这些巨型跨国企业参股了中国的银行,并得到了超额的回报。

在这之前,我们没有自信,但是成熟经济体知道,银行是整个国家经济的一个投影,这个国家在发展的时候,银行一定会受益的。

我记得一个很有意思的情况,当时建设银行找一些国内公司作为股东的时候,以净资产入股,部分国内公司经过慎重考虑没有同意,认为风险比较大。但最后结果是,美国的银行作为股东参与进来了。

此后迎来了中国经济的发展,迎来了银行业回报率的提高,迎来了市值的上涨。这时有非常多的人跳出来说,推动银行业改革的人是在卖国。

其实之前说我们自己很烂的和说我们卖国的,可能都是同一批人。我觉得只是说事情发生了,你的态度在发生转变。

前述还是从历史经验的角度去判断,其实我们更应该考虑中国发展的经验,能不能在其他落后国家再变现一次。

同时,未来的机会在于创新。要供给创造需求,新的产品才能提供新的需求和市场。其实互联网这个工具让小公司更容易发展成一个中型公司,而发展成一个更大公司很困难,因为满足一些细分的消费者、一些个性化的需求更容易。

从资本市场来考虑,当市场效率提高的时候,很难创造阿尔法,有可能会走向一个主动去创造阿尔法的过程。

美国的3G 资本其实走出了一条道路,它把企业完全收购,然后经过成本结构的调整,或者是其他一些改造转型来创造阿尔法。

可能是因为资本市场的效率太高,委托代理的体制已经不能直接创造更多的超额收益了,必须自己走向前台,长期来看,这也可能是一个方向。

我们总体上面临一个巨大变化的时代,时代确实变了。从前在巴菲特的年代,投资还是少数人的事情,但是在互联网时代,每个人都可以参与。

信息的传播速度非常高,固守在原来的思维模式和习惯里面,有可能会无法创造历史上同等水平的超额收益率。未来,超额收益有可能会集中在有巨大的争议或者巨大的不确定性的行业中。

这个市场简单的钱一定比过去更难赚,从研究员或者基金经理来说,有可能需要将自己的精力越来越多地投入到创造社会价值增量的行业上去。

我们需要不断地学习,同时在资本市场里一定要独立思考,要藐视权威,用数据和逻辑说话,其他的都要抱一分批判或者怀疑的态度。

扫码加好友,拉您进群

扫码加好友,拉您进群