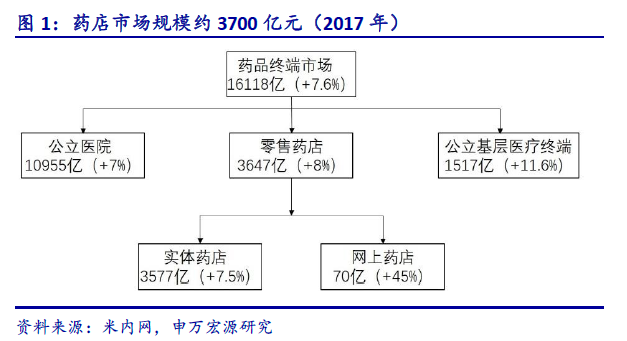

药店是药品消费第二大终端,增速逐渐快于医院端销售增速。2017 年全国药品终端市场规模约1.6 万亿,其中零售药店为第二大销售终端,药品销售规模为3647 亿元,占比仅约22.6%,其中实体药店的总销售额约3577 亿元,占比98%;网上药店的总销售额约70亿元,占比2%。药店行业整体销售规模(包括非药品)2017 年约为3723 亿元,2010-2017年8 年来基本维持两位数年增长(医院端降至8%左右),逐渐快于医院端销售增速。

国内药店连锁化率不断提升,17 年连锁药店数量首次超过单体药店,药店龙头陆续上市,资金优势明显。

国内药店连锁化率不断提升,17 年连锁药店数量首次超过单体药店,药店龙头陆续上市,资金优势明显。2017 年我国共有约45.4 万家零售药店(同比增加6700 家),其中连锁药店数量为22.9 万家,连锁化率由2016 年的49.4%升至50.4%,连锁门店数量首次超过单体药店。观察我国药店连锁化率的情况,从2014 年左右开始,药店行业进入结构性调整阶段,单体药店的数量开始呈下降趋势,药店的连锁化率开始快速提升,药店发展从行业数量提升开始向集中度提升转型,我们认为这个与药店进入新一轮整合周期有关。

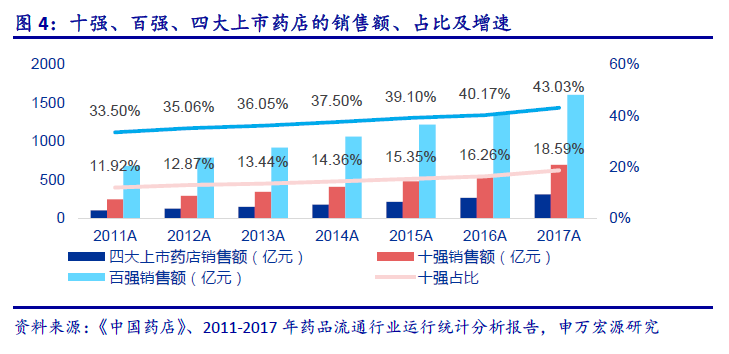

和美日相比,我国药店连锁率和集中度均有较大提升空间。

和美日相比,我国药店连锁率和集中度均有较大提升空间。2017 年,我国百强药店销售占比达到43%,十强销售占比为18.6%,均出现较大幅度提升,但我国目前50%左右的连锁率和美国的64%、日本的87%相比仍有较大差距;同时我国药店十强的市占率仅约18.6%,美国的药店四强和日本药店十强的市占率高达83%、70%,因此我们认为国内的药店行业目前龙头格局未定,行业尚处于整合的早期阶段,药店龙头未来的成长空间巨大。

两票制+营改增+GSP 飞行检查力度提升导致经营成本提升,中小和单体药店难以生存。

两票制+营改增+GSP 飞行检查力度提升导致经营成本提升,中小和单体药店难以生存。2015 年新版药店GSP 认证标准开始执行,最严之处在于无执业药师不能开店(而连锁药店龙头公司的药师配置率均远高于行业平均水平),同时对药店冷藏设备和存储等提升了认证标准,直接导致药店的新店投资额和盈利周期持续提升,2017 年将GSP 认证改为飞行检查,进一步提升了监管力度;同时,在两票制和营改增的政策背景下,传统的过票企业被打压,很多原来为了过票流向单体和中小药店的OTC 产品开始转向终端推广能力强的连锁药店,上述因素均提升了中小药店和单体药店的经营成本,并阻断了其大量低价采购渠道,导致它们难以生存,被迫退出市场,也为连锁药店龙头的扩张提供了大量备选标的。

药品零加成、降低药占比等推动医院药房托管、电子处方等新形式兴起,处方外流趋势越发明确。

药品零加成、降低药占比等推动医院药房托管、电子处方等新形式兴起,处方外流趋势越发明确。2017 年7 月七部委联合发布公告,全面推开卫计委、国家中医药局直属医院和预算管理的高校附属医院(委局属管医院)综合改革,全部取消药品加成,目前全国所有省份均已开始执行,自此药房从医院的利润中心转为成本中心。面对零加成和药占比的考核压力,将药房对外进行托管以及建议病人进行院外购药成为新选择。在此形式下,电子处方试点开始在全国各地加速推广,通过引入互联网医疗平台等外部竞争倒逼处方外流,加快医药分家,同时通过处方药将患者引流至零售药店,提升药店客流量。

【免费下载】

http://tinyurl.com/yb8ecpa3

【备用下载】

扫码加好友,拉您进群

扫码加好友,拉您进群