投资组合构建中的应用我们之前的研究结果表明,一个由单一资产或策略组成的投资组合更容易受到宏观条件的影响,而分散化的投资组合则可能是减少宏观风险敞口的有效方法。为了对此进行评估,本文构建了三个简单的投资组合,一个是全球股债60/40组合(Global 60/40)、一个是简单全球风险平价组合(Naïve Global Risk Parity)和一个价值、动量、息差、防御和趋势跟随策略等权的五风格组合(Simple Style-5)。

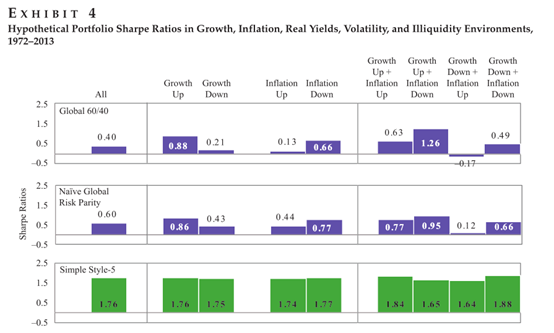

本文检验了夏普比率在这三个组合中的变化。如前所述,不同组合的夏普比率的比较可能有误导,因为是否包含交易成本和费用会对组合表现产生相当大的影响。因此,本文更关注每种资产或风格组合在不同环境中的表现比较。图4给出了这些组合的敏感程度,并提供了建立分散化投资组合具有潜在好处的进一步证据。

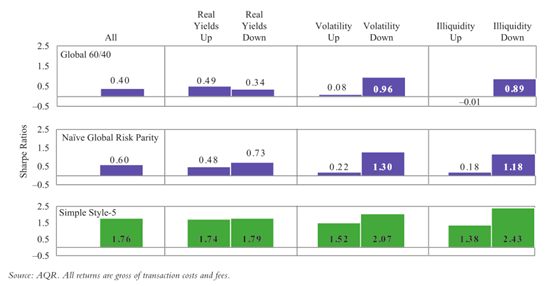

全球60/40(Global 60/40)投资组合展现出来的各长条之间的差异最大,在“增长下降”和“通胀上升”环境中受到的影响最多。鉴于投资组合集中于股权风险,这些结果是直观的。这里可以看到更广泛的风险分散的优势,风险平价组合在不利的市场条件下提供更高的风险调整后回报,仅在良性的“增长上升”,“通胀下降”环境中落后全球60/40。当实际收益率下降,波动率上升,或流动性紧张时,风险平价组合中更为均衡的风险敞口的表现往往比60/40投资组合更好。有趣的是,在这个样本中,这两个投资组合在“实际收益率”环境中实现了相近的夏普比率。

结合多/空风格可以提供更大的分散化优势。(价值和动量显著负相关,因此这相当分散化)。实际上,五风格组合的长条甚至跨越环境。不同的是,如果增长上升或下降,通胀上升或下降,或其任何组合,平均表现将非常稳定。虽然投资组合对波动率和流动性不足有一定的敏感性,但实际收益率环境也是如此。

这些结果与我们的直觉一致,即分散化最差的投资组合(全球60/40组合)对不利的宏观条件表现出最高的敏感性。即使是分散化的多/空投资组合(例如五风格组合)也偏好流动性好的市场条件,并且容易受到流动性环境变化的影响。

结论

结论对于可投资的回报来源与不同宏观风险之间如何联系的理解,可以给投资组合的构建提供一个有价值的额外视角。我们认为,本文的几个重要发现对于寻求建立更稳健投资组合的投资者而言颇具意义:

- 某些环境特别具有挑战性。不利的增长条件损害了许多投资,当低增长和高通胀,或通胀、实际收益率、波动率和流动性不足的上升同时发生时,很难找到任何资产类别或风格能达到或超过其长期业绩表现。

- 主要资产类别对宏观环境具有不同的敏感性。最显著的表现就是股票和债券对增长的反向敏感性,以及大宗商品和债券对通胀的反向敏感性。我们认为寻求有效分散化的投资者应该尝试在其长期投资组合中平衡这些风险敞口。

- 多/空风格溢价通常具有较小的宏观风险敞口,这可以使它们成为有价值的分散化标的。在我们分析的整个时期内,我们发现所有的风格投资在所有五种宏观因子向上或向下的环境中都可以获利。我们没有在资产类别中观察到这种现象。

- 投资分散化可能会进一步降低宏观敏感度。那些投资于相反的宏观敞口的组合在不同环境中表现更为稳健。然而,这些投资组合并不完全独立于宏观风险因子。例如,大多数投资组合在稳定和流动性好的市场环境中表现更好。

我们在这里记录下的相互关系并不是事先预测的,因而对战术决策不如对战略决策更有用。举例来说,虽然我们的分析可以帮助投资者构建在不同宏观经济环境中不易表现不佳的分散化投资组合,但预测这些环境仍然是一个挑战。

尽管存在一些问题,但这些研究结果对投资者而言仍然非常有价值。由于投资者不能确定未来的经济环境,他们应该尝试构建一个适应任何可能性的投资组合。正如通过在可投资的回报来源中实现更好的风险分散可以使投资组合的表现更为稳定一样,我们相信通过宏观风险敞口的均衡配置也可以改善投资组合的表现。这个能对投资组合分散化形成补充的宏观视角可以帮助投资者更好地享受免费的午餐。

扫码加好友,拉您进群

扫码加好友,拉您进群