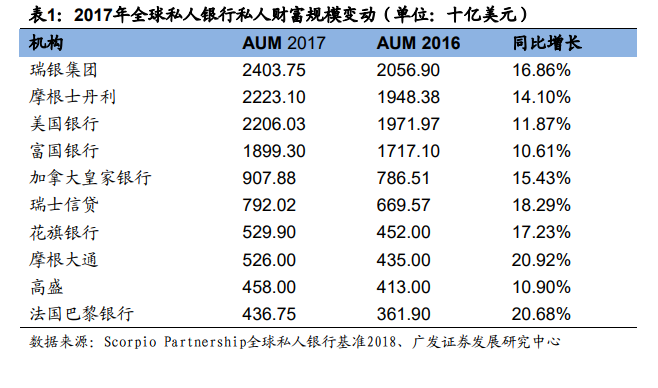

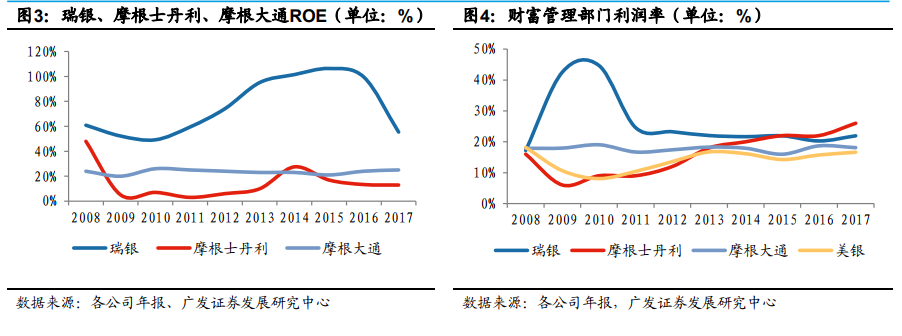

近十年来,国际投行致力于做大财富管理业务,战略地位不断提升。在佣金自由化后,经纪业务持续下行,转型的探索持续进行;2008年金融危机中,由于抵押物资产质量下降,系统性风险蔓延,投行资产负债表急剧收缩,危机后,监管政策限制了大型投行依靠重资产、高杠杆的高速扩张。在此环境下,美国投行致力于寻找一门可以抵抗经济周期、高利润率的好生意。实践表明,财富管理是一项高利润率、高ROA的业务,具有轻资产、稳定性强、抵抗周期、高收益、天花板较高,行业潜力大的优点。根据我们对瑞银、摩根士丹利、摩根大通、美银美林四家传统财富管理业务具有优势的国际投行近10年年报的梳理,我们发现这四家公司财富管理部门的平均利润率分别为26.0%、16.0%、17.8%、14.0%。2017年,财富管理业务对瑞银、摩根士丹利的净收入分别贡献156.10和168.36亿美元。另外,值得一提的是,2017年全球十大财富管理公司中,投行占据五席。

国内证券行业转型财富管理已成行业共识。

国内证券行业转型财富管理已成行业共识。一方面,伴随机构投资者壮大、尤其是海外资金入市,交易换手率呈现下降趋势;另一方面,受行业价格战及竞争加剧影响,行业佣金率从2010年的千一下滑至当前的万三左右,贴近成本价,佣金战虽然近期有缓和的趋势,但行业利润明显压缩。经纪业务收入占比逐渐下降,根据中国证券业协会统计,131家证券公司2018H1实现营业收入1,266亿元,代理买卖证券业务净收入364亿元,占营收28.7%,较2016年同期下滑6.9个百分点。发挥产品线和渠道优势、对存量客户进行二次开发,券商转型财富管理业务已成为行业共性话题。

当前,国内券商的财富管理业务仍处初级阶段,

当前,国内券商的财富管理业务仍处初级阶段,除中金外,其他券商财富管理业务暂时没有形成成熟的财富管理体系,从客均资产到产品配置结构都与海外优秀的财富管理机构有一定差距。当前券商在代销市场中并不占据太大优势,2016年券商基金销售渠道只占到整个市场的7.8%,只有直销及第三方平台的十分之一。国内券商财富管理业务仍有较大发展空间,一方面来自于人均可投资资产的持续增长、金融资产配置的提升与财富管理行业渗透率的提升,另一方面来自券商财富管理部门的不断提升、与国际接轨。

【备用下载】

乐晴智库搜集整理

百度 乐晴智库,更多深度行业研究资料

扫码加好友,拉您进群

扫码加好友,拉您进群