1、三张图背后的巨变

每年春天我会有一个演讲,就当下的趋势和投资,跟大家做一个交流。今年我想把我们正在面临的一些重大变化,和应该采取的一些策略调整,做一个分享,供参考。

我们正在经历什么?给大家看三张图。

第一张图片,这是刚让同事整理的最新数据,纽约曼哈顿、伦敦、北京、悉尼这些城市和区域的房价走势。

这几个城市的房价,最近几个月都在往下跌。

我们知道这几个城市,都是当之无愧的全球一线城市,是这个世界上最保值、最具有确定性的资产,现在它们的房价出现了一些异动、一些微调,这背后反映的是什么?

这实际上是十年一遇的一个大拐点、经济上的大拐点在房价上的投射。

这个拐点是什么呢?就是零八年金融危机之后,全世界的货币大宽松、货币大放水时代结束,各国央行陆续开始紧缩货币,整个全世界的宏观环境、经济环境迎来了一个全新的故事讲法,一个全新的运行轨迹。

货币放水时代的结束,美国进入加息周期、进入缩表,各个国家开始陆续跟上,整个全世界的钱越来越少,它势必反映在各类资产上,也将影响全球经济的走势。

这几个大城市的房价走势,实际上是其中的一个微小的反映和征兆。

我们当然不能说这几个城市的房价进入了下跌周期,长远看,这些城市的房价是一直往上走的,但是全世界的钱紧了之后,我们认为一线城市的价格微调是极具代表的一个信号。

第二张图,这是特朗普签署贸易战备忘录时的照片,他背后站着史上最具鹰派色彩的内阁官员。

来源:NBC News,作者Jonathan Ernst

贸易战,不光是商业摩擦,背后是国际格局大变动的前声。

第三张图,新版宪法颁布,中国的政治周期和政治秩序进入到一个新时代。

这三件事,都在近期密集发生,看似彼此独立,实则有内在逻辑。

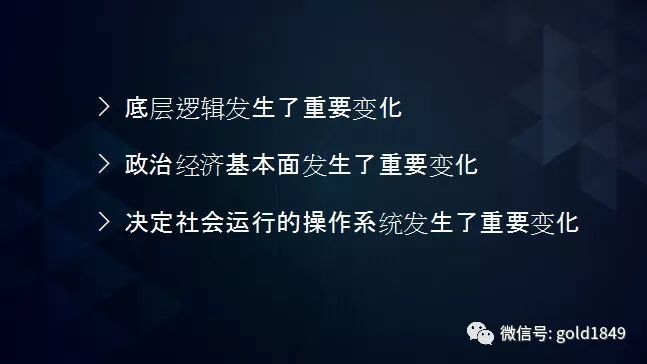

第一张图是经济,第二张图是国际,第三张图政治,全世界政治经济的基本面正在发生着重要变化,整个底层逻辑在发生着重要变化,社会运行的基本操作系统发生着重大变化。

而这一切交汇在2018年。

2、泡沫盛宴的终结

2018年正好是08年金融危机后第十年。我们可以说前十年的故事基本到了该完结、写上句号的时候了。未来十年的新的篇章,现在正在慢慢开篇、翻页,露出它的画卷。

过去十年,在金融危机后,美国、欧洲、日本也包括中国,各大经济体开足马力开闸放水,印钞加码,流动性空前丰裕。

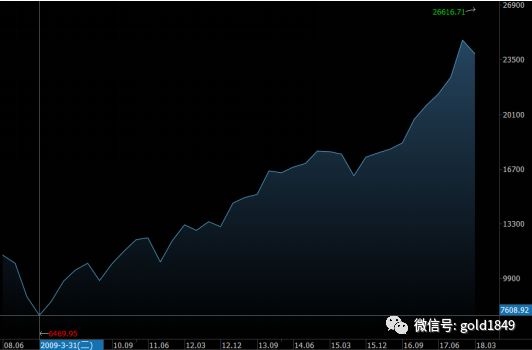

这是过去十年的一个基本面。在这个基本面下,美股出现了9年牛市。

美股9年大牛市

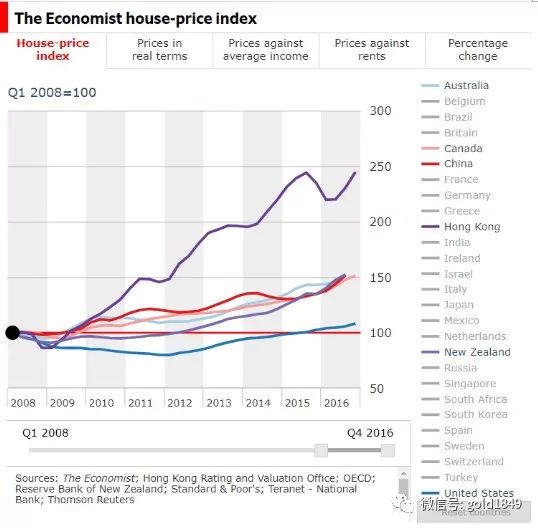

中国、美国、加拿大、澳洲、英国……全球的楼市经历了一个超级繁荣期。

主要代表性国家和地区2008年-2016年的房价走势

各类资产的泡沫,很大程度都是建立在货币大放水的这个基础之上。

但是,泡沫的盛宴终有结束的时候。

未来十年的故事,它的起点在哪里?起点就是我们一再提及的这个时代最重要的一个变化——货币大宽松时代的终结。

3、当中国遭遇双击:紧缩与杠杆

全球从货币超级宽松,到货币大收缩,中国当然也不能置身事外。

但是当紧缩这条绳子落在中国身上的时候,我们可以看到在这个时点,中国比较尴尬、比较为难,为什么呢?

中国面临一个非同寻常的问题:杠杆率太高。什么是杠杆率?通俗解释就是负债太多,经济的运转很大程度是靠借钱来支撑来发展。

负债太多的时候,如果你还加息还搞紧缩,那么我还款的成本会变高,可能会使紧绷的资金链发生断裂,这是非常大的风险。

中国现在的杠杆率有多高?

根据国际清算银行(BIS)的数据,到2017年年中,中国债务已经达到了GDP的256%,这不仅超过了新兴市场国家190%的整体水平,也超过了美国的250%。

交银国际董事总经理洪灏有一个统计,中国每年宏观形式上的利息负担(12万亿人民币左右),已经超过了每年名义GDP的增量(8-9万亿人民币)。也就是说,新创造出来的财富,还利息都不够了。请注意:这里只是一个非常粗略的估算。

去杠杆就是降低负债率,这是当下中国最大的一个宏观事件,也是高层最关心的问题。

中国必须在进入实质性的紧缩之前,把杠杆降下去,否则可能带来系统性的金融风险、经济风险。

现在,虽然市场化的利率包括银行间的中间利率,已经抬升了不少,但是央行对于最基本的存贷款利率一直没动,除了经济增长的一个考虑,很大的原因是尽量给去杠杆留出时间,在债务降低之前尽量晚地使用强紧缩手段。

4、当下最大的宏观事件

这几年发生的很多事情,很多大的冲突、博弈,都是发生在“与紧缩赛跑的去杠杆”这样一个背景之下。主要有这么几个事。

第1, 金融业的大整顿。

金融业兴起了一股力度非凡的监管风暴,包括各种表外渠道的规范化。

第2, 压低政府债务。

几个历史上从来没有过的现象出现了。一是包头叫停了地铁项目,二是铁路计划投资,今年比去年下降8%。这些都是降低政府的负债。

第3, 打破刚性兑付。

中国负债率高有一个深层次的观念支撑——刚性兑付。就是说,很少出现债务违约的情况,实在资不抵债,往往有政府来兜底。在中国,稳定压倒一切,如果违约不还钱,很可能引起社会不稳定,政府总要想办法解决。负债方——担保方——政府,形成了一个隐形担保的链条。

这使得大家不太在乎风险,敢于借钱,负债率恶性膨胀。

造成一个情况,只要敢负债敢借钱,这样的人财富累积的速度就比别人快。

在2014年地产寒冬的时候,当时地产老大万科降杠杆降债务少拿地,但另一方以恒大、碧桂园为代表,反而是加杠杆,反而是疯狂的借债拿地,现在负债率最高的就是这一批企业。

接下来到了16、17年,迎来了楼市的一轮疯涨,最大的收获者就是恒大这批敢于负债扩张的企业,许家印因此坐上了中国首富的位置。

越大胆的人越敢借钱的人,往往是获得额利润最大的人。

对债务的敬畏必须建立,对刚性兑付的理念必须打破,这才能遏制疯狂的债务上涨。预计接下来中国债务违约的情况会增加,大家买理财产品要小心了。

第4, 杀鸡儆猴。

在中国往往要用市场以外的手段,这是中国调控和中国监管的一个特色。

前段时间,一系列负债率高的企业被“敲打”。比如万达,开始大量卖资产,最核心的目的就是降低负债率,还有安邦、海航等。这是高层杀鸡给猴看的一系列动作,来对企业行为进行震慑和调整。

后来财经界称王健林进行了一个教科书式的自救,他确实是非常果断的把自己的核心资产进行抛售,大幅度降低了负债率。他非常清楚整个国家的政策指向是什么。

去杠杆化像一场赛跑。很多企业很多国家倒下,往往就是资金链断裂债务出了问题。这是场生死时速,一场性命攸关的赛跑。要在紧缩周期来之前把杠杆率降下去。

但中国整个情况非常复杂,常规手段可能不够用。

第5, 债务转移。

2015年开始,房地产出来一个去库存,核心就是帮房地企业卖房子去杠杆。

在这过程中,完成了一场精彩绝伦、惊心动魄的债务大转移,由企业、政府部门的负债向居民负债的大转移。

本来是房产商欠银行的债(借钱开发项目),房子卖后,房产商拿到房款还清债务,而买房的居民背上了房贷,这本质是债务转移。

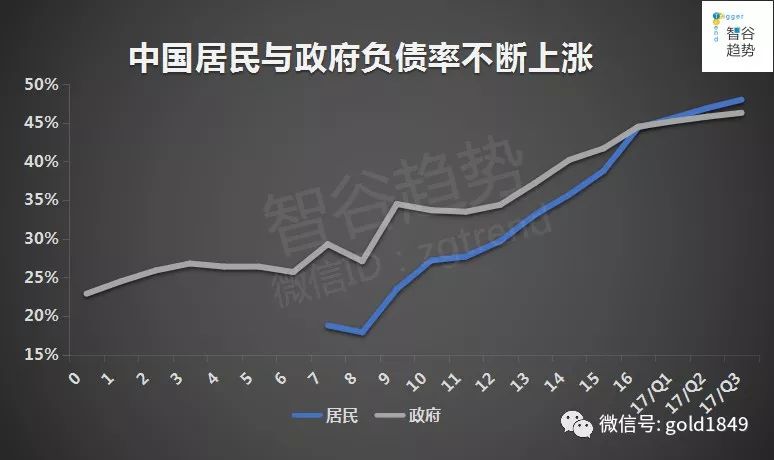

在这场大转移中居民个人杠杆率有了非常明显的上涨,涨速是超过政府和企业。

中国一直是高储蓄国家,老百姓有钱了,一般是存下来。但这两年居民新增的贷款超过新增的存款了。这非常具有指标意义。

房地产从一二线城市到三四线城市,进行了一个全方位的轮动,其实是把中国各个阶层各个角落都卷进来。

居民负债率原来并不高,因此可以成为企业和政府高杠杆的一个缓冲。

扫码加好友,拉您进群

扫码加好友,拉您进群