资产证券化的本质是把资产或收益权以结构化的方式进行转让。资产证券化通常是指将缺乏流动性但能产生可预期稳定未来现金流的资产或收益权进行重新组合与信用增级,在此基础上发行资产支持证券的过程。因此,资产证券化的法律本质是把资产或收益权以结构化的方式转让给其他投资者。

资产证券化的本质是将缺乏流动性的资产提前变现。

资产证券化的本质是将缺乏流动性的资产提前变现。资产证券化最根本的目的是将缺乏流动性的资产提前变现,能够在降低流动性风险的同时回笼资金、盘活分散的存量资产、优化经营资产配置、丰富资本市场结构、壮大资本市场规模、降低融资成本、提供新投资渠道、促进贸易市场和资本市场协调发展。

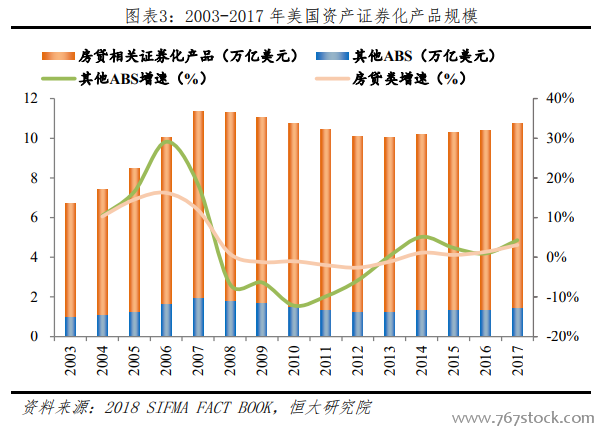

美国:MBS 占绝对优势,制度成熟,市场健全。

美国:MBS 占绝对优势,制度成熟,市场健全。资产证券化的概念最早在美国诞生,后发展至全球,成为重要的固定收益证券品种。

分层产品担保债务凭证大发展,资产证券化产品发展呈现多元化。

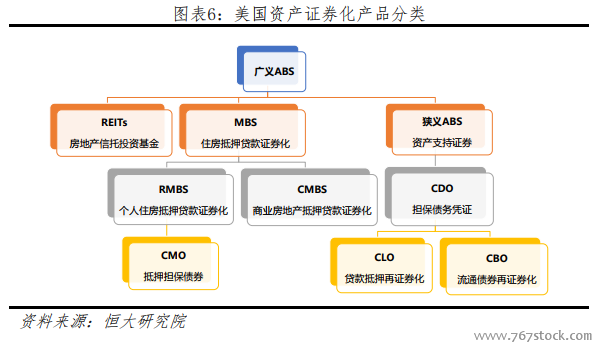

分层产品担保债务凭证大发展,资产证券化产品发展呈现多元化。第一次石油危机之后,美国经济逐渐复苏,住房类融资需求再次上升,但是投资者对 MBS 提前还款的风险担忧却无法被消除,以至于 MBS 市场的发展吸引不到新增资金而陷于停滞。房地美在该背景下推出了抵押担保债券(CMO),即以一组抵押贷款(以银行的个人住房抵押贷款为主)为基础资产,发行多组债券,各组债券按优先劣后分别具有不同的期限、收益率以及本息偿还顺序。CMO 首次实现了资产支持证券的先后分级,满足了不同风险偏好投资者的需求。随后,1986 年通过的 REMIC 法案从法律层面支持了 CMO 的发展,同时也解决了双重征税的问题,由此资产证券化进入快速发展期,汽车贷款、信用卡应收款、企业贷款、贸易应收款等多元化的资产相继进入了证券化市场。

衍生品市场高速发展,聚集大量风险,次贷危机爆发。

衍生品市场高速发展,聚集大量风险,次贷危机爆发。次级贷款的发展促使发行机构对借款人的审核逐渐放松,简易型贷款、无文档贷款、可调利率抵押贷款相继出现,衍生品市场高速发展。担保债务凭证(CDO)是导致风险爆发的最重要的创新产品,CDO 背后的债务多为高收益的债券、新兴国家债券、银行贷款等,它通过把信用(违约)风险集中在劣后级份额持有者身上,从而使优先级份额持有者承担相对较少的信用风险。

【备用下载】

乐晴智库搜集整理

百度 乐晴智库,更多深度行业研究资料

扫码加好友,拉您进群

扫码加好友,拉您进群