前言:

《THE BIG SHORT》,中文名大空头,是一部2015年上映的电影,我建议,每个做投资的,不管是做资产管理的也好,自己投资的好,这部电影都值得你观看三遍以上。

这部电影的核心逻辑,是矛盾,是资产和负债的不匹配,是时间久期的不匹配,是庞大金融产品规模与公开信息的不匹配。

2008年以前美国节节高升的房价,由此形成的房地产贷款与当时民众的收入不匹配,不合格贷款人众多,加上金融机构的钻营取巧,金融衍生品的泛滥,评级机构的不负责,导致美国形成巨大的次级贷泡沫,最终酿成2008年全球金融危机。

而在电影中,在这场规模空前的金融灾难中,以基金经理Michael Burry为代表的四路投资界精英,提前察觉泡沫,做空次级抵押贷款,最终获得巨额盈利,套现离场。

为什么在现在发表这篇文章,因为黑格尔说,人类从历史中学到的唯一教训,就是人类从不从历史中吸取教训。

在当前,中国回归实业、去金融杠杆、去结构化产品的路途上,如何总结08年的那场危机似乎有某些现实意义。

正文:

2008次贷危机如何爆发?

假设现在是2001年,我们想在美国购买一套价值100万美元的房子,没有多少人有能力用现金买房,所以我们用贷款的方式。

美国是一个信用社会,人人都有一个被称为 “信用积分”的东西,因此对首付的要求很低,在2001年,美国的银行很可能会贷款给我们整整100万美元。

银行借给我们买房钱就被称为住房抵押贷款(Housing Mortgage)。

但是有的银行并不想等上30年才慢慢收回这些资金,于是它们又会把这些贷款以 MBS(Mortgage Backed Security)-- “住房抵押贷款证券” 的形式,卖给其它金融机构。

举个例子,假设我是银行A,我贷款了1000万美元供一些顾客买房,于是我现在有了比方说1500万美元(连本带利)的抵押贷款资产,但是这些资产我要分30年才能全部收回来,我不想等那么久,于是我把它以住房抵押贷款证券 MBS 的形式卖给另一家金融机构 B,可能以1100万美元的价格(价格由利率以及风险决定)。

对于 B 来说,它可以用今天的1100万美元换来30年1500万美元的现金流,因此 B 是满意的,对于我,或者 A 来说,一转手就净赚了100万美元,当然也是满意的。

当我,银行 A,把 MBS 卖给 B 之后,B 就拥有了这些 MBS 背后现金流(每个月贷款人所还本息)的所有权,但我还是会帮 B 去贷款买房子的人那里收钱,然后再将收到的钱转账给你。在这个过程中,我是 Servicer 服务者,你是 Owner 所有者。

这个神奇的过程就叫做证劵化。

这样一个过程和我们所熟知的那种传统贷款模式有一个本质的不同,便是贷款人违约的风险被转移了。

在传统模式下,如果贷款买房的人违约了,那么银行要遭受很大损失。

而在证劵化的模式下,如果前者违约了,遭受损失的将不再是银行 A,因为它已经把贷款的所有权(以 MBS 的形式)卖给了 B,因此遭受损失的就变成了购买了这些 MBS 的 B。

那么这个所谓的另一家金融机构 B,又会是谁呢?

在美国房地产抵押贷款证券市场上,有接近一半的 MBS 都卖给了著名的房利美和房地美(Fannie Mae,Freddie Mac)。在2007年次贷危机爆发前夕,它们所发行的 MBS 总金额高达4.4万亿美元。

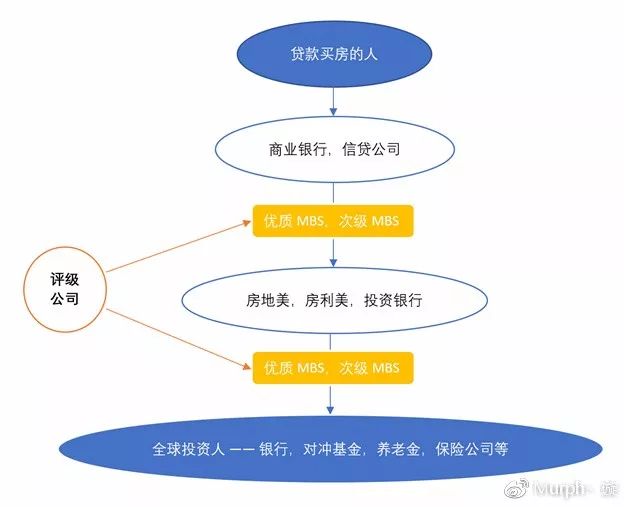

不过房利美和房地美在多数情况下也仅仅是 MBS 的分销商而已,它们买到 MBS 之后,也没打算持有它们到期(30年后),而是会将它们转手卖向全世界 -- 政府(主权财富基金)、银行、对冲基金、保险公司、养老金、个人投资者等等。

在这种情况下,就形成了一个完整的资金流转的链条 -- 从贷款买房的房主直达全世界的投资者。这相当于全世界的投资者在“资助”美国人民买房,所以美国的房价从2001年开始,以历史上从未有过的速度上涨,泡沫就这样诞生了。

由于房地美和房利美是一种半国有化的企业,因此它们受到了严格的监管。它们从银行手中购买的 MBS 中的大部分(约为80%)都是最优质的 “优贷”,或者说违约率最低的 MBS。

那么它们又如何分辨哪些 MBS 是优质的,哪些是劣质的呢?

这就要说到全球金融业中可以说是权力最大的三家公司 -- 三大评级机构的作用了。评级公司负责为大多数在市场上交易的证券(包括 MBS)进行评级。

评级的基础是这些 MBS 背后借款人的原始资料。

举个例子,我,银行 A,想要出售为期30年,价值为1000万美元的 MBS,那么我该如何为它定价?800万,还是900万?这时我就必须去找到评级公司。

它们会根据我提供的借款人的资料,例如这些人的信用积分;家庭资产与负债的比例;以及月供与税后收入之比(最优级的话一般不能超过 40%)等等,给这个 MBS 评一个级,例如 AAA 级,意味着评级公司认为这种证券的违约率非常非常低,投资这种债券的风险是很低的。

或者 C 级,也叫 “垃圾级”,例如现在希腊的国债,投资这种债券被违约的风险是很高的。购买1000万美元 AAA 级的 MBS 可能需要900万,而购买同样金额 C 级的 MBS 可能只需要600万。当然是评级越高,卖的越贵了。

当然,市场中作为 MBS 分销商的不仅有房地美和房利美,还有大名鼎鼎的各大华尔街投资投行们。

投资银行们(花旗、美林、高盛、雷曼兄弟、贝尔斯登、摩根斯坦利、摩根大通等等)发现,从2001年开始,美国的房价就一直处于稳定的上升期。

于是他们推测,即便找一些信用不好的人来放贷,也不会有很大的风险,因为就算遭遇了违约,只要把房子收回来再卖掉就可以了嘛(抵押贷款证券 MBS,顾名思义是以房子为抵押的)。

于是它们开始联合银行和信贷机构去发放更多的 “次级债”,也就是开始为信用不好的人提供贷款。

对于发放贷款的银行和信贷机构来说呢?前面已经解释过,由于证劵化的过程,它们可以将房贷违约的风险转移给购买了 MBS 的投资银行们,因此它们又何乐而不为呢?越多越好!因此,“次贷” 危机中的次级抵押贷款(Sub-prime loan)或次级 MBS,就这么诞生了。

现在我们可以聊聊电影了。

在这个证券化的链条中,哪个环节是最关键的?毫无疑问,是贷款买房人的信誉,最关键的地方在于他们能否将房贷如期如数的还给银行,再由银行传递给全世界的投资者们。

而当我们了解了整个证券化的过程之后,我们会想,不管是银行,还是信贷公司,由于它们已经转移了风险(风险从它们手上被转移到了购买贷款的人手里),都有动力去为信用级别很差的人放贷,而最终这些信用级别很差的人是很有可能违约的。

如果事实果真如我们所想的话,那么未来整个证券化链条的崩塌也便不是不可能的事了。

贝尔(影片中的 Dr.Burry)、高司令(影片中的 Vennett)和影片中的 Mark(Steve Carell 主演)也是这样想的。

影片重点描绘了贝尔和 Mark 是如何去调查的。

贝尔是在电脑前,去阅读那些 MBS 背后借款人的原始资料。(大数据)

因为他是对冲基金经理,他是买方,所以有权要求卖方(投资银行)提供这些资料。

贝尔仔细阅读了几十份,粗略浏览了几百份(每一份都有几百甚至上千人的信息)。

由于阅读这些资料的过程实在是太乏味了,在《大空头》中,迈克尔·刘易斯写到:Dr. Burry(贝尔饰演的人物原型)认为自己是这个地球上除了起草这些文件的律师之外,唯一一个阅读它们的人。

在阅读资料的过程中贝尔惊奇的发现,在大部分资料中,竟然有50%的借款人是没有任何信息的。

也就是说只有不到50%的人提供了收入证明、财产证明、信用积分等信息。

这意味着什么?

意味着不是这些人完全不符合贷款的资格,就意味着银行在放贷时根本就没有要求他们提供任何资料。

事后我们知道,其实这些没有信息的人很多都是完全没有能力负担房贷的人,他们被称为 NINJAs (No Income, No Job and Assets)。可以想象,如果房价下跌,这些人必然会违约。

相比于贝尔,Mark 的做法则是直接走访第一线,去看看银行和信贷公司到底是如何发放贷款的。(实地调研)

扫码加好友,拉您进群

扫码加好友,拉您进群

收藏

收藏