数据介绍:

- 年份:2000-2023

- 范围:A股上市公司

- 两个版本:羊群效应CSSD、CSAD指标测度数据(2000-2023、剔除金融STPT)、羊群效应CSSD、CSAD指标测度数据(2000-2023、未剔除金融STPT)

- 文件格式:Dta格式(使用Stata打开)、Xlsx格式(使用Excel打开)

- 行业参照证监会2012年行业分类标准,制造业用二级行业分类,其他用一级分类来计算并对连续型变量进行了1%和99%分位数的缩尾处理

- 代码格式:do文件(Stata 14/15/16/17/18)

计算说明

(1)CSSD测度

假设市场组合中存在 N 只股票,Ri,t为股票i在时间t的收益率,Rm,t是 N 只股票的平均收益率,即市场收益率,则 Christie 和 Huang(1995)提出的度量分散度的表达式如下:

利用更多市场信息对羊群效应存在性检验的回归模型:

其中

和  是t时间市场是否为极端波动的虚拟变量。若t时间的市场收益率位于收益率分布律的极端低尾部时,取值1,反之则取值0。若t时间的市场收益率位于收益分布律的极端高尾部时,取值1,反之则取值0。测度市场极端波动没有统一的指标,通常采用1%和5%来定义极端市场变化。CH法认为若β1和β2显著为负时,说明存在羊群效应。

是t时间市场是否为极端波动的虚拟变量。若t时间的市场收益率位于收益率分布律的极端低尾部时,取值1,反之则取值0。若t时间的市场收益率位于收益分布律的极端高尾部时,取值1,反之则取值0。测度市场极端波动没有统一的指标,通常采用1%和5%来定义极端市场变化。CH法认为若β1和β2显著为负时,说明存在羊群效应。

(1)CASD测度

Chang等(2000)和Tan等(2008)发现CSSD测度较为保守,存在低估羊群效应的可能性,于是他们提出CSAD测度,以更灵敏地测度羊群效应。令:

显然,CSAD 衡量的是横截面收益绝对偏差,而CSSD衡量的是横截面收益标准差,有细微区别。

在资本资产定价模型的理论框架下,Chang等(2000)提出了羊群效应检验方法,根据 Black(1972)资本资产定价模型(CAPM):

其中γ0是无风险资产收益率,βiEt (Rm -γ0)是资产i的风险溢价,β i 是资产i的风险系数,β m是市场组合系统风险,则:

此时,资产 i 的期望收益偏离度(AVD)为:

故横截面收益绝对偏差的期望ECSAD:

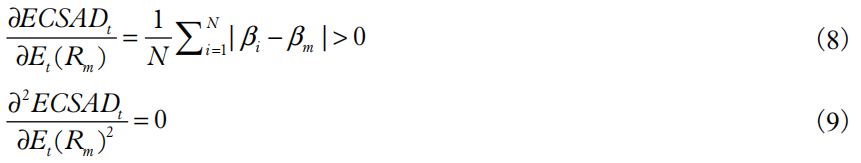

对式(7)求一阶导数和二阶导数分别可得:

由式(8)和式(9)可看出横截面收益绝对偏差(CSAD)随市场收益率Rm的增加呈线性增加。因此,如果存在羊群效应,则个股收益率与市场收益率趋于一致,即CSA与Rm由线性增加关系变为非线性增加关系,如果羊群效应十分严重,则CSAD随Rm的增加呈下降趋势。由此,CSAD 模型构造了以下非线性回归模型以检验羊群效应的存在:

通过式(10)可看到,变化是对称的,故由此可检验羊群效应的对称性。即可进行市场上行(牛市)和市场下行(熊市)情形下羊群效应的检验:

其中,

(或  )表示的是时间 t 为牛市(或熊市)时的市场收益率。

)表示的是时间 t 为牛市(或熊市)时的市场收益率。

指标

数据指标

<span]具体数据展示如下表:

交易日期

|

Year

| 等权平均市场收益率 |

总市值加权平均市场收益率

|

流通市值加权平均市场收益率

|

CSSD等权

|

CSAD等权

|

CSSD总市值加权

|

CSAD总市值加权

|

CSSD流通市值加权

|

<span]CSAD流通市值加权

|

代码:

数据量

描述性统计

描述性统计

结果数据

扫码加好友,拉您进群

扫码加好友,拉您进群