数据介绍:- 文件格式:Dta格式(使用Stata打开)、Xlsx格式(使用Excel打开)

- 代码格式:do文件(Stata 14/15/16/17/18)

Basu 模型

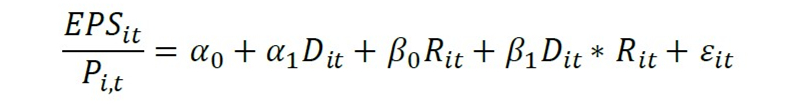

参考 Sudipta Basu(1997)提出的盈余—股票报酬计量法的反回归方程衡量公司会计稳健性,

分行业、年度回归求系数。

其中:

EPS :每股收益;

Pit:年期初股票价格,用 t年4月最后一个交易日的股票收盘价 ;

Rit:股票回报率, t年5月至次年 4月共 12 个月买入并持有收益率,基于考虑现金红利再 个月买入并持有收益率,基于考虑现金红利再 个月买入并持有收益率,基于考虑现金红利再投资的月个股回报率计算 ;

Dit:虚拟变量,Rit<0时,取值 1,反之为 0;

文件指标:

Symbol [证券代码] - null

EndDate [统计截止日期] - YYYY-12-31

ISBSE [是否剔除北交所上市公司] - 0=未剔除;1=剔除

ST [是否剔除ST或*ST股] - 0=未剔除;1=剔除

IsNewOrSuspend [是否剔除当年新上市,已经退市或被暂停上市的公司] - 0=未剔除;1=剔除

ShortName [证券简称] - null

BeginningStockPrice [期初股票价格] - 每年4月最后一个交易日的股票收盘价

EPS [每股收益] - 净利润/年末总股数

ReturnA [股票回报率] - 计算公式为:当年5月至次年4月共12个月买入并持有收益率,基于考虑现金红利再投资的月个股回报率计算。

Beta1 [系数1] - 字段说明见说明书“Basu模型”。

Beta2 [系数2] - 字段说明见说明书“Basu模型”。

SumBeta [系数1+系数2] - 字段说明见说明书“Basu模型”。

SymbolNum [股票个数] - 同年度同行业参与计算的股票数量,制造业“C”字头代码取2位,其他行业取1位,进行行业分类。

Status [交易状态] - 会计截止日期时该股票的状态,A=正常交易;B=ST;C=PT;D=*ST;T=退市整理期。

IndustryCode [行业代码] - 中国上市公司协会行业分类代码。

IndustryName [行业名称] - 中国上市公司协会行业分类名称。

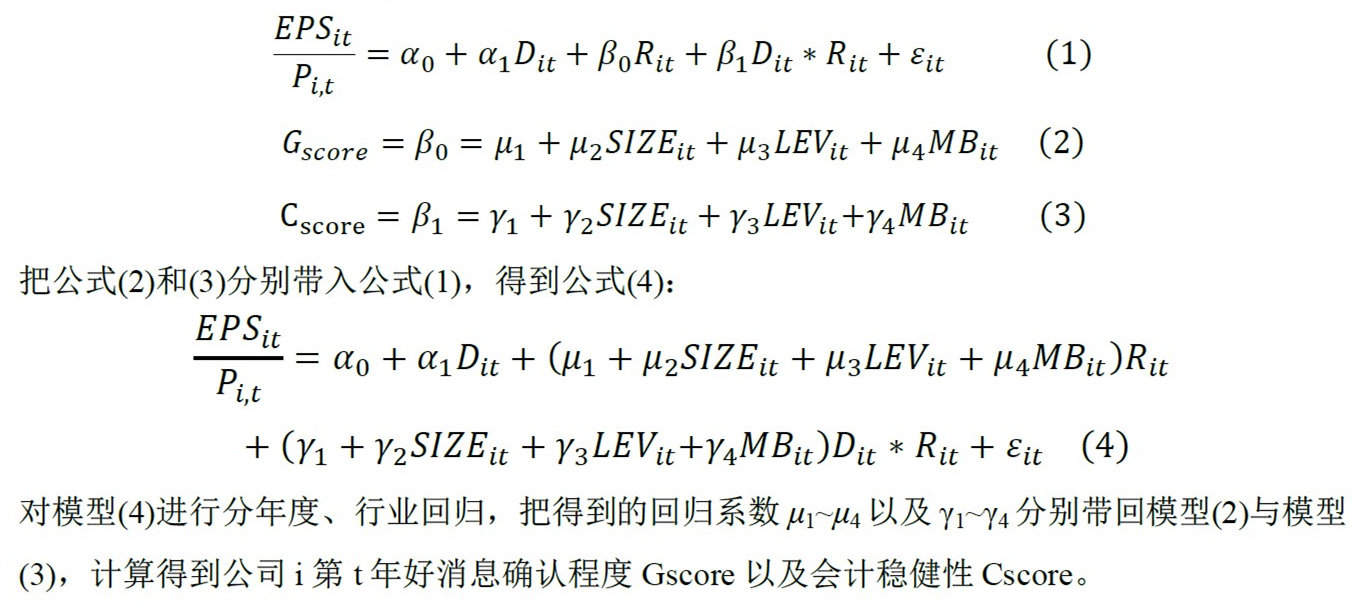

CSore 模型参考 Khan and Watts (2009) 的 CSore 模型度量公司会计稳健性指标。

其中:EPS :每股收益;

Pit:年期初股票价格,用 t年 4月最后一个交易日的股票收盘价 ;

Rit:股票回报率, t年 5月至次年 4月共 12 个月买入并持有收益率,基于考虑现金红利再 个月买入并持有收益率,基于考虑现金红利再 个月买入并持有收益率,基于考虑现金红利再投资的月个股回报率计算;

Dit:虚拟变量, Rit<0时,取值 1,反之为 0;

SIZE:总资产;

MB:市值账面比,市值/资产总额 ;

LEV:资产负债率,负债合计 /资产总计

文件指标:

Symbol [证券代码] - null

EndDate [统计截止日期] - YYYY-12-31

ISBSE [是否剔除北交所上市公司] - 0=未剔除;1=剔除

ST [是否剔除ST或*ST股] - 0=未剔除;1=剔除

IsNewOrSuspend [是否剔除当年新上市,已经退市或被暂停上市的公司] - 0=未剔除;1=剔除

ShortName [证券简称] - null

BeginningStockPrice [期初股票价格] - 每年4月最后一个交易日的股票收盘价

EPS [每股收益] - 计算公式为:净利润/年末总股数

ReturnA [股票回报率] - 计算公式为:当年5月至次年4月共12个月买入并持有收益率,基于考虑现金红利再投资的月个股回报率计算。

ValueBookRatio [市值账面比] - 计算公式为:市值/资产总额;市值=A股*今收盘价A股当期值+境内上市的外资股B股*今收盘价B股当期值(沪市*CNY_USD,深市/HKD_CNY,转化为人民币)+(总股数-人民币普通股-境内上市的外资股B股)*(所有者权益合计期末值/实收资本本期期末值)+负债合计本期期末值;当分母未公布或为零或小于零时,以NULL表示。

AssetLiabilityRatio [资产负债率] - 计算公式为:总负债/总资产

TotalAssets [资产总额] - null

Gscore [系数1-Gscore] - 字段说明见说明书“CSore模型”。

CScore [系数2-CScore] - 字段说明见说明书“CSore模型”。

SumBeta [系数1+系数2] - 字段说明见说明书“CSore模型”。

SymbolNum [股票个数] - 同年度同行业参与计算的股票数量,制造业“C”字头代码取2位,其他行业取1位,进行行业分类。

Status [交易状态] - 会计截止日期时该股票的状态,A=正常交易;B=ST;C=PT;D=*ST;T=退市整理期。

IndustryCode [行业代码] - 中国上市公司协会行业分类代码。

IndustryName [行业名称] - 中国上市公司协会行业分类名称。

ACF 模型

参考 Ray Ball 和 Lakshmanan Shivakumar (2006)的模型衡量公司会计稳健性,分行业、年度回归求系数。

ACC:应计项目总额 =净利润 +财务费用 -经营活动现金流量净额;

CFO:经营活动现金流量净额 ;

DR:虚拟变量, CFO<0时取 1,反之取 0;

系数 1(β0):应计项目与正的经营性现金流关系;

系数 2(β1):会计稳健性系数,反映的是应计项目对负的经营性现金流敏感程度比对正的

经营性现金流的敏感程度的增量,即𝛽1> 0,会计稳健性存在。

β0+β1:应计项目与负的经营性现金流关系。

it:回归残差。

消除规模效应,除以 t-1 期期末总资产;

制造业“C”字头代码取 2 位,其他行业取 1 位,进行行业分类,在计算中剔除行业分类后样本数少于 10 个以及相关数据缺失的样本。

文件指标:

Symbol [证券代码] - null

EndDate [统计截止日期] - YYYY-12-31

ISBSE [是否剔除北交所上市公司] - 0=未剔除;1=剔除

STPT [是否剔除ST或*ST、PT类公司] - 0=未剔除;1=剔除

IsNewOrSuspend [是否剔除当年新上市,已经退市或被暂停上市的公司] - 0=未剔除;1=剔除

ShortName [证券简称] - null

TotalAccruals [应计项目总额] - 计算公式为:净利润+财务费用-经营活动产生的现金流净额

Beta1 [系数1] - 字段说明见说明书“ACF模型”。

Beta2 [系数2] - 字段说明见说明书“ACF模型”。

SumBeta [系数1+系数2] - 字段说明见说明书“ACF模型”。

Residual [残差] - 字段说明见说明书“ACF模型”。

SymbolNum [股票个数] - 同年度同行业参与计算的股票数量,制造业“C”字头代码取2位,其他行业取1位,进行行业分类。

Status [交易状态] - 会计截止日期时该股票的状态,A=正常交易;B=ST;C=PT;D=*ST;T=退市整理期。

IndustryCode [行业代码] - 中国上市公司协会行业分类代码。

IndustryName [行业名称] - 中国上市公司协会行业分类名称。

代码:

数据量:

描述性统计:

结果数据

扫码加好友,拉您进群

扫码加好友,拉您进群