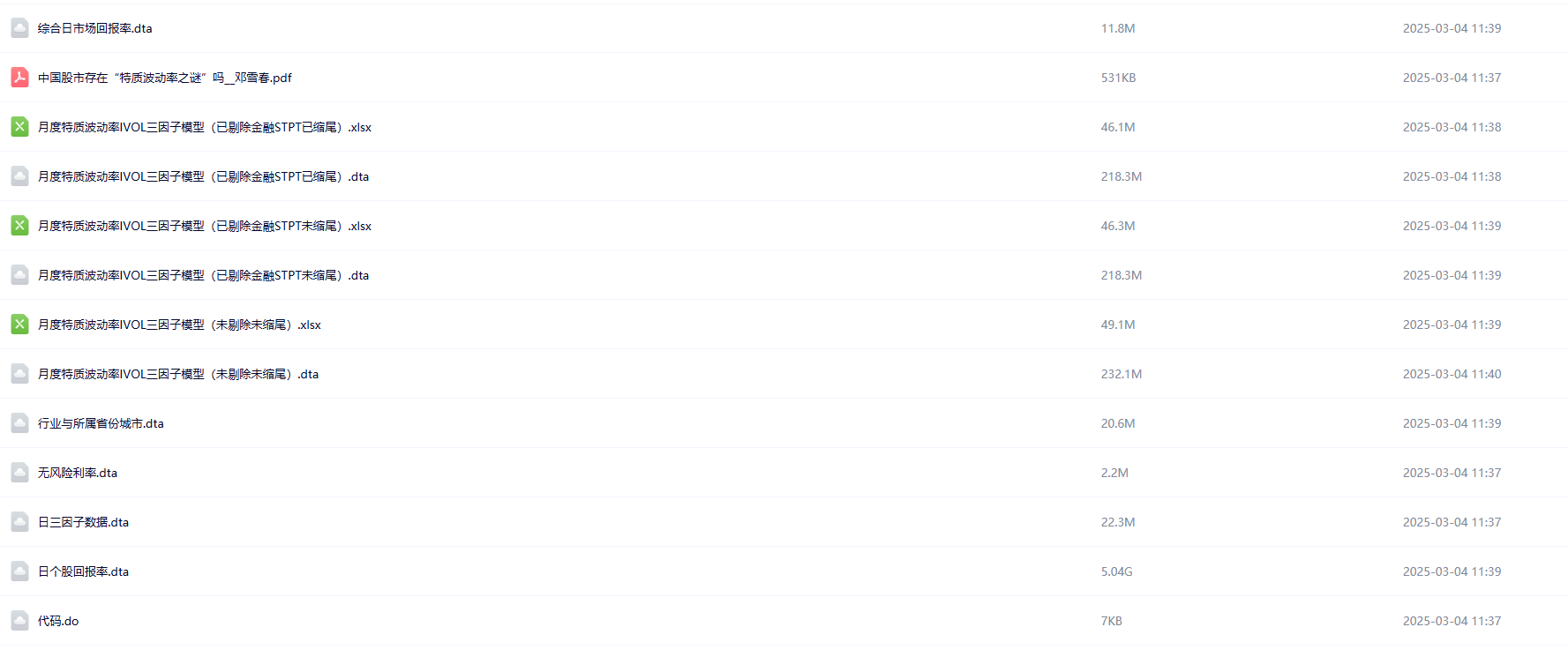

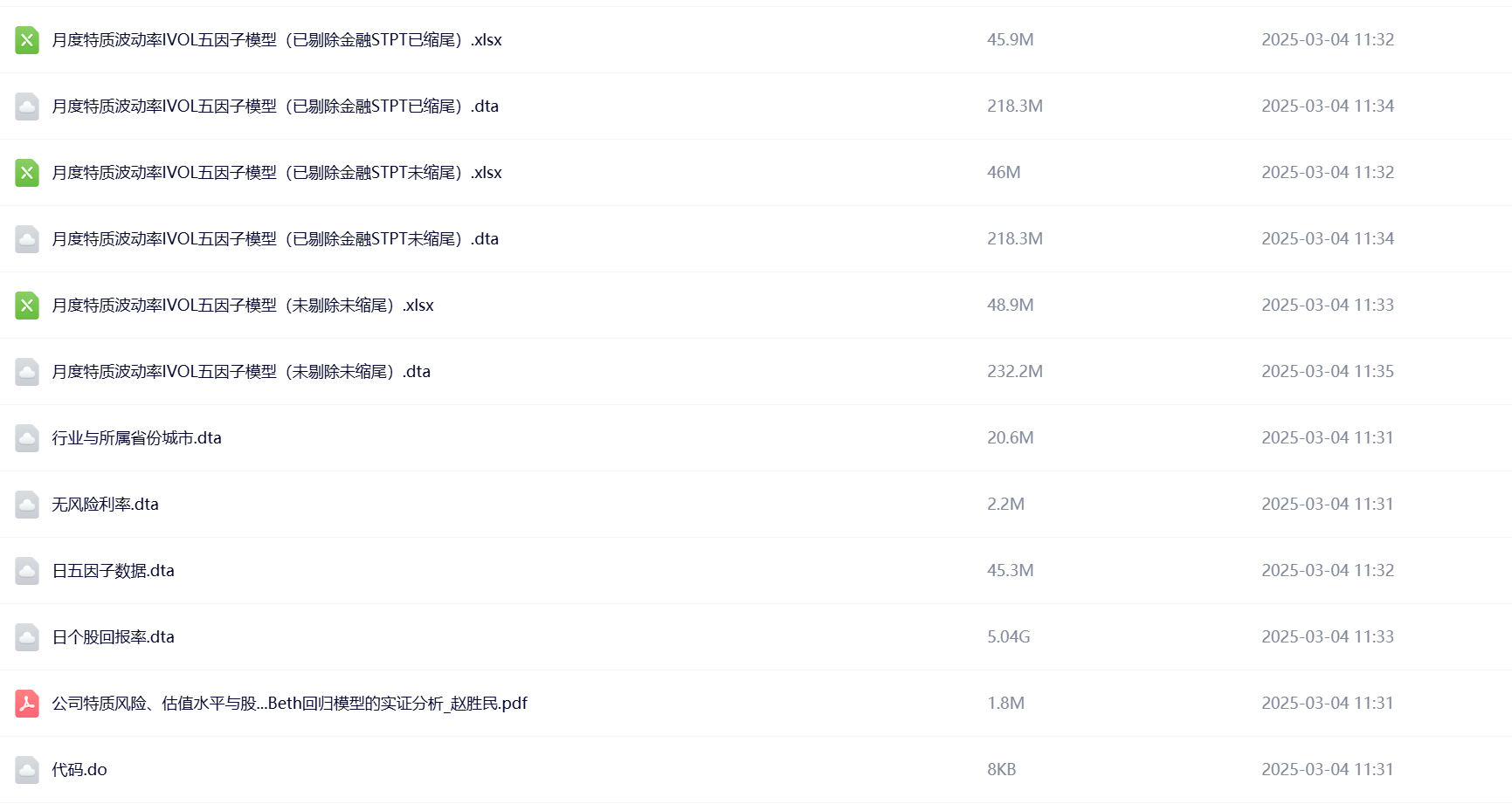

数据介绍:

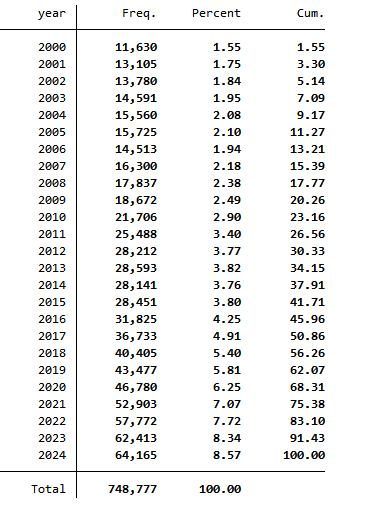

- 年份:2000-2024

- 范围:A股上市公司

- 三个版本:月度特质波动率IVOL三因子模型(剔除金融STPT版)、月度特质波动率IVOL三因子模型(剔除金融STPT缩尾版)、月度特质波动率IVOL三因子模型(已剔除STPT未剔除金融版)、月度特质波动率IVOL五因子模型(未剔除未缩尾)、月度特质波动率IVOL五因子模型(已剔除金融STPT未缩尾)、月度特质波动率IVOL五因子模型(已剔除金融STPT已缩尾)、年度特质波动率IVOL五因子模型(剔除金融STPT版)、年度特质波动率IVOL五因子模型(剔除金融STPT缩尾版)、年度特质波动率IVOL五因子模型(已剔除金融未剔除STPT版)、年度特质波动率IVOL三因子模型(剔除金融STPT版)、年度特质波动率IVOL三因子模型(剔除金融STPT缩尾版)、年度特质波动率IVOL三因子模型(已剔除金融未剔除STPT版)

- 文件格式:Dta格式(使用Stata打开)、Xlsx格式(使用Excel打开)

- 原始数据包含:日个股回报率、综合日市场回报率、三因子日度数据、无风险利率(1991-2024年的完整数据)

- 个股收益率使用考虑现金红利再投资的日个股回报率

- 用于月内三因素模型回归的Fama-French三因素日数据使用流通市值加权来构建

- 无风险利率采用一年期定期存款利率

- 为了保证月内回归的有效性, 如果正常交易的交易日数目不足这个月总交易日天数的80%,该股票在这个月将不会纳入研究范畴

- 注:提供了剔除所需数据和剔除代码,若无需做该项剔除处理,自行删除相关代码重新运行即可

- 行业参照证监会2012年行业分类标准,制造业用二级行业分类,其他用一级分类来计算并对连续型变量进行了1%和99%分位数的缩尾处理

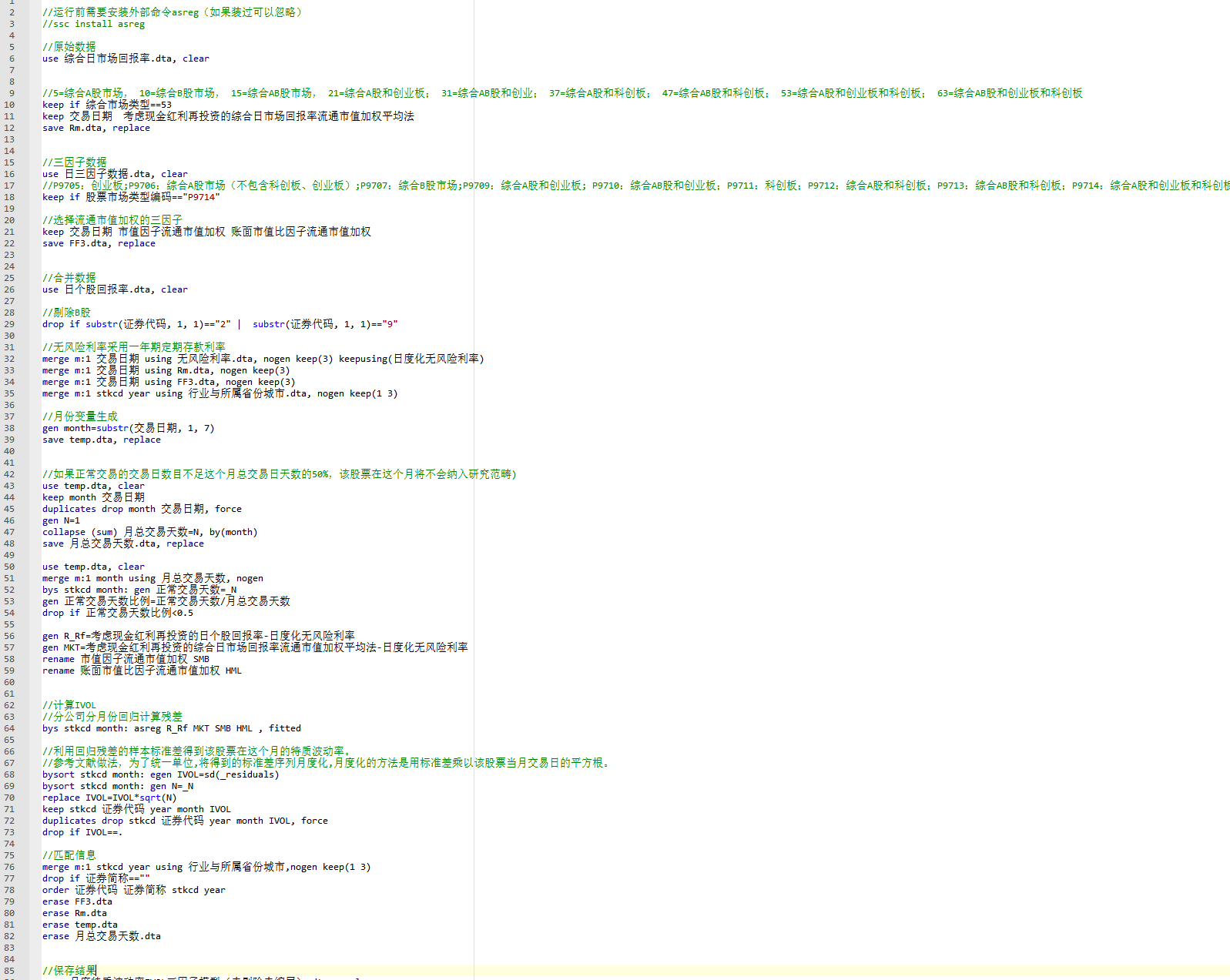

- 代码格式:do文件(Stata 14/15/16/17/18)

计算说明:

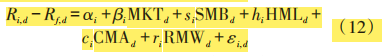

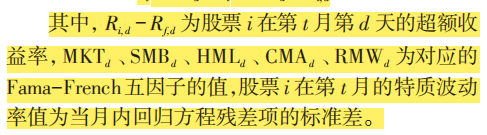

首先用个股月内的日数据进行Fama-French三因素模型回归,回归公式如下

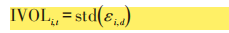

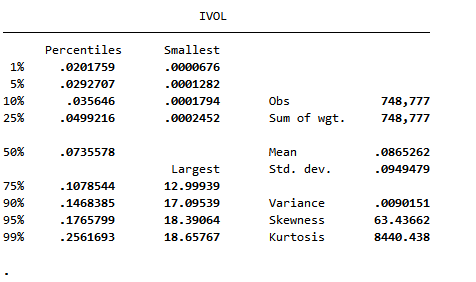

然后利用回归残差的样本标准差得到该股票在这个月的特质波动率。为了统一单位,我们将得到的标准差序列月度化,月度化的方法是用标准差乘以该股票当月交易日的平方根。这样就可以得到股票在第t个月的特质波动率IVOL的度量指标,即:

其中  代表残差

代表残差  的标准差

的标准差

代表公司 i 在第 t 月的交易天数

代表公司 i 在第 t 月的交易天数

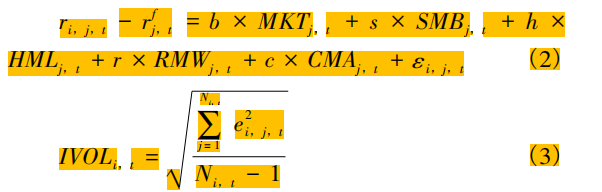

五因子

数据选取及处理如下:

①选取每年交易数据和 财务数据都完整的股票计算 Fama-French 五因子数 据,财务数据的选取标准同赵胜民等(2016)[37] ,分组 方式采用2×3的模型;

②为保证每个月内有足够的数 据进行个股的Fama-French五因子回归,我们剔除了 当月交易天数小于10天的数据;

③在进行分组检验 和Fama-MacBeth回归检验时,如果某一时间截面没 有数据,在取平均时予以剔除。

IVOL:以Fama-French 五因子模型为市场定 价模型,将个股每个月内日收益率数据与对应的五 因子日数据进行回归,具体而言,在第 t 月内,将股票 i的收益率日数据进行下面的回归。

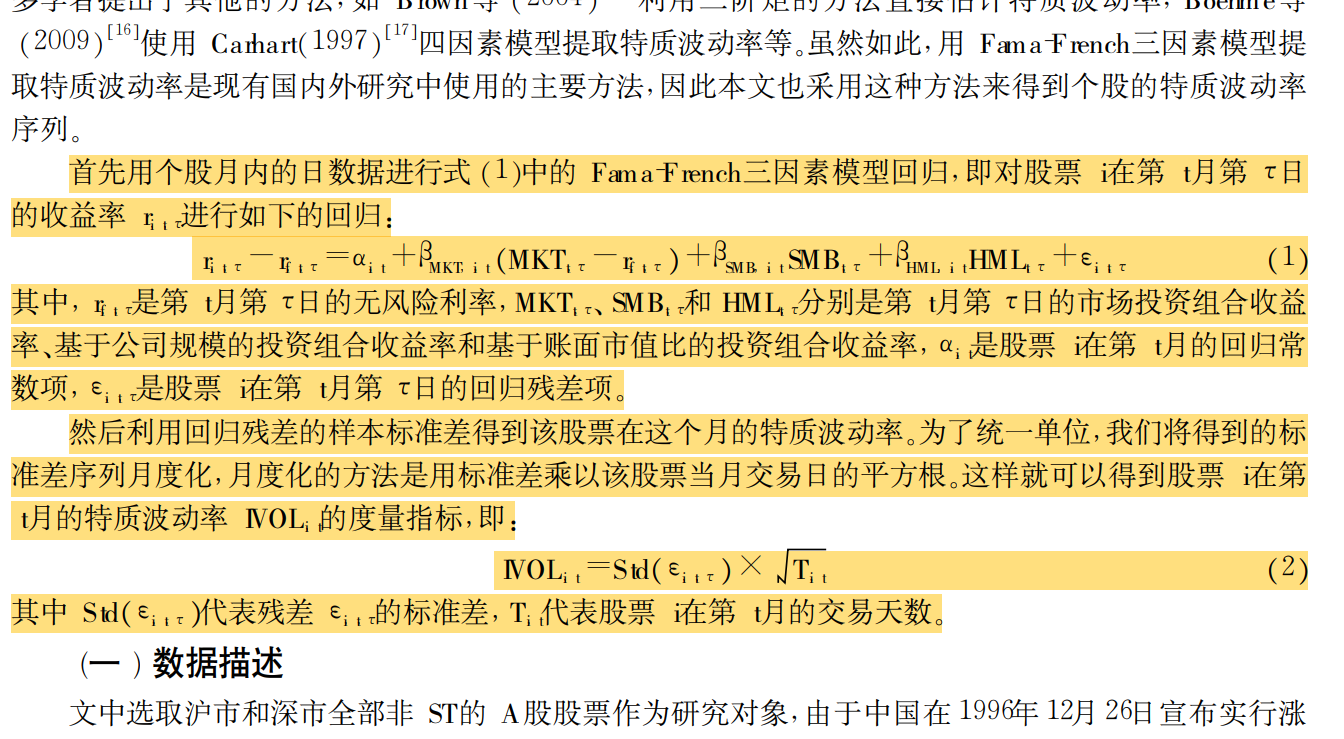

年度特质

年度特质

数据选取及处理如下:

我们参考现有关于特质波动率的研究,以股票日或周收益率经五因子模型[19]调整后残差标准

差作为特质波动率的度量指标。该指标剔除了股价波动中的系统性风险部分,保留了与系统性风

险不相关的特质风险。我们首先分企业按年度依公式 ( 2) 对年内个股日复权收益率进行回归,然

后基于回归结果计算残差标准差作为特质波动率度量指标 IVOL,计算方式见公式 ( 3) 。

参考文献:

- 邓雪春,郑振龙.中国股市存在“特质波动率之谜”吗?[J].商业经济与管理,2011(01):60-67+75

- 赵胜民,刘笑天.公司特质风险、估值水平与股票收益——基于分位数Fama-MacBeth回归模型的实证分析[J].华东经济管理,2017,31(09):35-44.

代码:

数据量:

描述性统计:

结果数据

扫码加好友,拉您进群

扫码加好友,拉您进群