【2023-1998年】上市公司资本市场估值偏误/错误定价(剩余收益法RIM)

1. 计算说明采用内在价值与市场价值之比 V / P 度量上 市公司市场价值对内在价值的偏离程度,分别考察信息披露质量对市值高估和市值低估的影响。上市公司每股内在价值 V 由剩余收益模型(RIM)估计得出,P 为该公司股票当年所有交易日收盘价的平均值。

V / P = 1 表明上市公司市值(理论上)完美地体现了内在价值;V / P < 1 表明市场高估了上市公司的内在价值,且 V / P 越小说明内在价值被高估的程度越严重;V / P > 1 则表明市场低估了上市公司的内在价值,且V / P 越大说明内在价值被低估的程度越严重。

在此基础上,我们不考虑市场价值对内在价值偏离的 方向,构建变量 Deviation = | 1 - V / P | 度量市场价值对内 在价值的绝对偏离程度。Deviation 的取值范围为 ( 0, + ∞ ) ,取值越大表明上市公司市场价值对内在价值的偏离越严重。

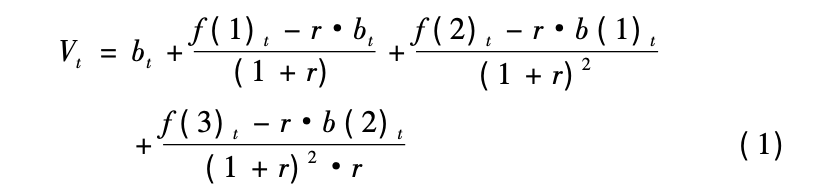

通过剩余收益模型计算上市公司的内在价值V:在未来第三年的盈余能够持续的假设下,运用未来三期的分析师预测数据估计股票内在价值,将剩余收益模型改写成:

上式中 Vt为每股内在价值,f ( ) t为分析师预测的公司盈余,bt为每股权益账面价值,r 为资本成本。本文在使用(1)式估计上市公司内在价值时,借鉴饶品贵和岳衡(2012)的思路,采用 Hou et al. ( 2012) 的预测方法预测公司未来一至三年的盈余,并将其作为RIM的输入变量估 计公司内在价值。Hou et al.(2012 )采用的预测模型如下:

Earningsi,t + j 是公司 i 未来一至三年每股盈余,采用营业利润除以总股本获得;

Asset 和 Dividend 分别是每股总资产和每股现金股利;

DD 为是否发放股利的虚拟变量,公司若发放则取值 1,否则取值 0;

Earningsi,t 是公司 i 当年的每股盈余;

NegEn 为公司是否亏损的虚拟变量,若亏损则取值 1,否则取值 0;

Accrual 是每股应计项目,采用营业利润减去当年经营活动产生的现金流量净额获得。

采用式(2)估计获得的系数预测每一年公司未来一至三年的每股盈余,并将其代入式(1)中估计公司 的内在价值。在利用(1)式进行公司内在价值估计时, 我们还对公司未来两期的每股权益价值进行了预测,采用的公式分别为:

同时有研究表明,在使用估计的内在价 值 V 做截面回归时,选择不同的资本成本 r 对分析结果影响不大(Frankel and Lee,1998)。为简便起见,研究选用 5% 的固定资本成本。

参考文献

[1] 徐寿福和徐龙炳,2015,《信息披露质量与资本市场估值偏误》,《会计研究》第01期,第40-47+96页。

2. 数据介绍样本期间:1998年-2023年

统计范围:A股上市公司

筛选过程:

数据包括:原始数据(.dta)+计算结果(.dta/.xlsx)+计算过程(.do)

3. 数据展示

4. 数据获取

扫码加好友,拉您进群

扫码加好友,拉您进群